Содержание

Внесудебное взыскание долгов: что нужно знать?

В России уже давно привыкли к стандартной схеме возвращения долгов черед суд. Алгоритм действий прост и понятен – истец должен собрать доказательства и предъявить их судье. Однако существует и другой способ – внесудебное взыскание долгов.

В России уже давно привыкли к стандартной схеме возвращения долгов черед суд. Алгоритм действий прост и понятен – истец должен собрать доказательства и предъявить их судье. Однако существует и другой способ – внесудебное взыскание долгов. Его порядок утвержден на законодательном уровне и предусматривает более оперативную передачу задолженности приставам. Каким будет возврат просроченного долга в этом случае – мы и расскажем.

Внесудебное взыскание долгов: что говорит закон?

Взыскание задолженности без суда возможно, соответствующий пункт содержится в законе №360-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» от 3 июля 2017 года. Возврат долга не через суд стал доступен для участников сделок, в ходе которых были подписаны и нотариально заверены документы по денежным обязательствам, передаче имущества, а также стандартные кредитные договоры с банками.

При этом, для микрофинансовых организаций алгоритм остался недоступным. Да и в остальных случаях для возврата потребуется наличие пункта в указанном договоре о возможности досудебного возврата долга по исполнительной надписи нотариуса. Поправки значительно усложнили жизнь некоторым должникам, ведь кредиторы получили возможность передавать задолженность приставам без суда. Внесудебное взыскание долга может быть начато и для сделок, в основе которых лежит не заверенный нотариально договор. Для этого кредитору понадобится, согласно закону о взыскании, обратиться к нотариусу и оплатить нотариальные действия согласно действующим тарифам – алгоритм крайне прост.

Досудебное взыскание: когда можно начать?

Кредитор получает право на внесудебное взыскание долгов после невыполнения обязательств другой стороной. В любых правовых отношениях, в основе которых лежит возврат долгов, указаны сроки выполнения данного обязательства. Так, банки определяют периоды, в которые должны быть выплачены проценты, тело кредита и другие статьи расходов. Безусловно, порядок возвращения долга без суда варьируется в зависимости от ситуации.

На первом этапе закон о внесудебном взыскании долгов может и не применяться, если кредитор, например, решит обойтись начислением процентов за просрочку. Досудебное взыскание не запускается сразу в случаях, когда заемщик идет на контракт или выплачивает проценты и пени хотя бы частично. Бывают ситуации, когда должник вообще не связывается с банком. Кредитор постепенно приходит к мысли, что без досудебного предварительного взыскания не обойдется.

Тем более, у него есть свои существенные плюсы. Возврат долга через суд хотя и считается мерой наиболее действенной, сопряжен с хлопотами и дополнительными растратами. Разбирательства часто затягиваются на несколько месяцев, требуют привлечения профессиональных юристов. Одним словом, перед обращением в суд стоит взвесить все «за» и «против» и решить, целесообразно ли тратить на иск время. А если не целесообразно? Тогда на помощь кредитору приходят мероприятия по внесудебному взысканию денег.

Не стоит недооценивать данный метод, согласно статистике, большая часть заемщиков на определенном этапе решает выйти на контакт с кредитором, стремящимся взыскать задолженность.

Судебное разбирательство для многих все еще остается решающим фактором, чтобы избежать его должник будет готов пойти на многое. Именно поэтому так важно правильно расставить акценты в общении с клиентом и рассказать ему о преимуществах урегулирования ситуации без суда.

Главные преимущества досудебного возвращения долга

- Досудебное взыскание долгов позволяет получить средства быстро. Порядок судебного взыскания четко регламентирован на законодательном уровне, если кредитор запускает судебный процесс, он включается в формализованный по времени процесс с несколькими обязательными стадиями. Не только у истца появляются права, ответчик также получает возможность оспорить иск, привести аргументы в пользу своей невиновности, подать встречный иск или обжаловать решение. В итоге взыскание долга затягивается на неопределенный срок. Такая ситуация может привести не только к тому, что кредитор получит свои деньги где-то через год, она даст возможность должнику позаботиться о сокрытии своего имущества – перепродать недвижимость, а то и объявить себя банкротом. Внесудебный порядок ограничивает возможности заемщика за счет фактора неожиданности.

- Досудебный возврат денег снижает затраты кредитора Взыскания такого рода несравнимы с расходами на ведение судебного процесса. Практика доказывает, что даже кредиторы, решившие не прибегать к помощи профессионального адвоката, тратят существенные суммы. Среди обязательных статей расходов назовем оплату государственной пошлины, а она составляет до 5% от размера исковых требований. Проверка подписи должника обойдется еще в несколько тысяч, всего этого можно избежать, выбрав досудебное взыскание. Закон не регламентирует его настолько четко, так что у кредитора и заемщика появляются возможности снизить свои издержки в ходе процесса.

- Более гибкие переговоры с целью удовлетворения обеих сторон Во внесудебном взыскании участвует пока только кредитор, без привлечения государства в виде судебного арбитра. И все стороны процесса надеются на мирное разрешение конфликта. Возврат просроченных долгов вне суда часто обходится без ультиматумов. Можно заключить дополнительный договор, мирное соглашение. Плюсы такой ситуации очевидны – заемщик получает дополнительное время, выплачивает долг частично и так далее, а кредитор без лишних нервов и затрат получает свои средства – полностью или частично – зависит от договора.

Как происходит внесудебное взыскание?

Закон о взыскании не регулирует досудебный этап, поэтому кредиторам приходится находить пути самостоятельно. Поскольку кредитная задолженность никуда не девается и кредиторы постоянно сталкиваются с надобностью начать внесудебное взыскание, сформировался определенный алгоритм. Именно о нем мы и поговорим ниже.

Возврат долгов без суда должен быть начат с уведомления заемщика о задолженности, это первый шаг. Если должник просто забыл перечислить деньги, ситуация решится сама собой, если нет – с помощью информационного письма вы укажите второй стороне на наличие проблемы и последствия, которые она за собой может повлечь. Желательно провести личную встречу, можно воспользоваться электронной почтой или смс. Любая активность пойдет на пользу.

Если после получения не последовало реакции, внесудебный порядок взыскания долга должен продолжиться направлением должнику официальной письменной претензии. В ней следует указать дату получения займа, нарушенные положения договора и крайний срок добровольного возвращения займа. Закон определяет письменную претензию обязательной.

Дабы осуществить возврат долгов без суда, кредитор должен правильно оценить возможности заемщика, проанализировать его имущественное и финансовое состояние. Этот шаг стоит предпринимать непосредственно перед переговорами. К этому моменту при помощи регулярных напоминаний и предложений до заемщика следует донести тезис, что взыскание долгов без суда в его интересах. На этом этапе начинаются конструктивные переговоры, они должны привести к возвращению средств, в том числе посредством заключения договора о реструктуризации. Закон о взыскании долгов позволяет кредиторам обращаться к юридическим компаниям, с помощью которых можно оптимизировать и сократить процесс. Очевидно, что помощь юристов понадобится людям, столкнувшимся с подобным в первый раз, а также тем, кто кредитовал население массово и теперь вынужден работать с объемной проблемной задолженностью.

Правильно подобранный партнер подскажет, как правильно вести переговоры, какие аргументы применять, чтобы склонить заемщика к сотрудничеству. Для многих, например, таким аргументом выступает напоминание кредитора о том, что через суд с заемщика взыщут не только сумму основного долга и проценты, но и неустойку, а также пеню.

Внимание! Указанный выше закон, позволяющий передавать долги судебным приставам без инициации судебного процесса, не действует для ипотечных кредитов. В этом случае кредитору придется своими силами устанавливать с должником связь и очень удобным будет процесс негласного взыскания денег через суд, о котором мы говорили выше.

Источник: http://sodrugestvo.org/page/dosudebnoe-vzyskanie-dolgov

Судебный приказ о взыскании долга

Обычно, банки стараются до такого не доводить, но, как свидетельствует практика, гражданине все чаще находят у себя в почтовых ящиках так называемые судебные приказы.

Должники знают, что неуплата определенной суммы может обернуться для них судебным разбирательством. Обычно, банки стараются до такого не доводить, но, как свидетельствует практика, гражданине все чаще находят у себя в почтовых ящиках так называемые судебные приказы. В них сказано, что по долговым обязательствам вынесен соответствующий приказ и в скором времени начнется взыскание принудительного характера. Многих такой «привет» от банка или налоговой вводит в шок, судебное разбирательство появляется как гром среди ясного неба. Давайте разберемся, что представляет собой судебный приказ и как на него реагировать.

Как происходит взыскание задолженности

Для начала вернемся к тому, какие вообще у кредиторов в России есть пути решения проблемных задолженностей. Во-первых, это, конечно, передача кредитного договора коллекторам (продажа кредита). В таком случае за возвращение задолженности возьмутся коллекторы. Их методы широко известны, также многие знают, что деятельность подобных структур находится иной раз за пределами законодательной базы. Хотим отметить сразу, гражданин, столкнувшийся с коллекторами, имеет возможность пожаловаться.

С 2017 года в России действует закон «О коллекторах», в котором четко прописано, что названивать человеку по двадцать раз на день, беспокоить ночью и шантажировать его родственников нельзя. Надо полагать, этот законопроект существенно остудил пыл коллекторов, и уже известны случаи привлечения их к ответственности.

Еще один вариант работы с должником – передача дела отделу проблемной задолженности самого банка.

В этом случае названивать и просить вернуть деньги будут сотрудники финансовой организации. Если ничего не предпринимать длительное время, банк обратится к органам фемиды. В итоге в почтовом ящике окажется постановление суда и условия, на которых решено взыскать долг с гражданина.

Однако постановление суда не то же самое, что судебный приказ. В первом случае должно состояться полноценное рассмотрение дела, на которое отдельным письмом пригласят и ответчика. Оказывается, есть еще одна возможность для кредиторов – получить судебный приказ о взыскании долга. Для этого им необходимо обратиться к мировому судьи.

Документ оформляется гораздо быстрее и легче. Такая процедура действует в России уже несколько лет. Но не стоит переживать и паниковать. Если вы получили такое решение, первым делом советуем разобраться, что оно означает.

Что такое судебный приказ

Согласно пункту 1 статьи 121 ГПК Российской Федерации, взыскание денежных средств или движимого имущества должника может быть произведено по судебному постановлению – судебному приказу.

Однако для применения данной процедуры необходимо соблюсти одно условие: долг не должен превышать 500 рублей.

Особенность исполнительного листа такого плана заключается в том, что суд выносит решение в одностороннем порядке. Не требуется присутствие ответчика или даже его уведомление. Основанием начала такой процедуры является инициатива истца. Споры, которые могут решаться по данной схеме, указаны в статье 122 ГПК РФ:

- Сделка заверена нотариусом

- Соглашение заключено в письменной форме

- Долги по алиментам несовершеннолетним детям

- Невыплаченная сотруднику заработная плата

- Долги по обязательным платежам, членским взносам и т.д.

- Задолженность по коммунальным платежам

Как видите, статья дает весьма широкие возможности для применения такого облегченного способа получения исполнительного листа.

Активно пользуются им не только банки, но и налоговая. Теперь, когда мы охарактеризовали данное судебное заявление, давайте поговорим о том, существует ли отмена приказа о взыскании.

Как отменить приказ о возмещении долга

Поскольку решение суда выносится в одностороннем порядке, часты случаи, когда ответчики с ним не соглашаются.

Возникает надобность подать возражение на приказ о взыскании задолженности. Но можно ли это сделать и в каких случаях?

Отмена, разумеется, предусмотрена, но на нее не стоит рассчитывать гражданам, которые действительно имеют долг и его сумма указана верно. Поэтому юристы советует прежде чем начинать процедуру обжалования перечитать долговой документ. Можете ли вы сказать, что честно согласны с сутью претензии? Например, неуплата по налоговым платежам правда имела место, а несогласие было вызвано скорее шоком от получения такого письма.

Дело в том, что если пристав, исполняющий постановление, не получит оплату своевременно, у него появятся полномочия наложить на должника дополнительные санкции.

То есть, оттягивание выплат в случае, если они действительно законны, обернется для гражданина дополнительными финансовыми потерями.

Как отменить судебный приказ о взыскании задолженности

Для этого гражданину необходимо подготовить возражения к судебному приказу и отправить их в письменном виде в тот суд, где был вынесен сам приказ. Больше ничего делать не нужно. Закон обязывает в таком случае приставов аннулировать решение. При этом процедура обжалование не предусмотрена. Такая довольно странная процедура связана с тем, что и судебное решение выносилось в одностороннем порядке.

Ответчик даже не обязан указывать мотивы своего несогласия, данную графу можно оставить пустой. Как говорится, в том, кто прав, а кто виноват, будет разбираться уже другой суд, если истец решит подать на ответчика полноценный иск.

Срок давности судебных приказов о взыскании задолженности

Со сроками всегда нужно быть внимательными, поскольку они решают все. Например, если вы хотите аннулировать решение, то сделать это следует в течение десяти дней. На практике, составлять заявление приходится сразу же. Ведь учитываются и дни, пока решение шло к должнику – а это как минимум сорок восемь часов.

После того, как решение поступает к приставу, он выжидает 10 дней и потом начинает действовать.

Если не вложиться в этот период и не аннулировать решение, можно столкнуться с неприятными последствиями. Например, пристав может сразу пойти к работодателю должника или в банк и, предъявив образец, списать деньги. Конечно, и такие действия можно оспорить, другое дело, на это уйдет много сил и времени.

Что будет после отмены судебного решения

Истец, у которого остались претензии к ответчику, не теряет права обратиться в суд. Правда теперь ему не удастся отделаться облегченной процедурой, придется подавать иск, платить пошлину и собирать документы.

Исковое производство используется для взыскания долгов по кредитам и алиментам, им также пользуются налоговики. Длится оно дольше и предусматривает возможность договориться с представителями истца. Чем хорош стандартный судебный процесс? Он никогда не застанет гражданина врасплох, ведь предварительно рассылаются уведомления о сроках заседания.

Также важно подготовить свой пакет документов. Бывают ситуации, когда истцы, дабы выставить ответчика в плохом свете, говорят о нем как о злостном неплательщике. Как известно, за уклонение от уплаты долгов в России предусмотрена даже уголовная ответственность.

Но такое суровое наказание применяется только для людей, которые действительно уклоняются от уплаты долга, хотя и имеют возможность его закрыть.

Итоги

Людям, имеющим долги перед государственными структурами или банками, желательно знать о том, что есть возможность получить исполнительный лист с требованиям о взыскании гораздо проще и быстрее – без судебного заседания и даже без уведомления ответчика. Эта процедура называется «судебным приказом». Многие жители РФ столкнулись с тем, что в их почтовом ящике оказался именно такой неожиданный документ.

Что не нужно делать точно, так это паниковать. Желательно как можно быстрее обратиться в суд, где было вынесено решение, с просьбой его аннулировать. Жалоба принимается автоматически, главное, успеть сделать это за десять дней. Что еще важно, после аннуляции решения, истец может воспользоваться другим своим правом – подать на ответчика в суд. Однако в этом случае последний сможет подготовиться и собрать нужные документы. Да и сам судебный процесс может затянуться не на один месяц.

Если пристав уже успел взыскать средства по судебному приказу, а гражданин, в отношении которого, такие меры были применены, не согласен с решением, он может обжаловать арест своих активов.

Правда, сделать это за один день не удастся.

Источник: http://sodrugestvo.org/page/sudebnyy-prikaz-o-vzyskanii-dolga

Судебное взыскание долгов — что это такое?

Когда человек оформляет на себя кредитные обязательства, факт, что может наступить такое время, когда из-за ухудшения материального состояния, он потеряет возможность регулярно оплачивать задолженность. И порой случается именно такая ситуация, когда ссуда «повисает в воздухе», а банк-заемщик требует погашения задолженности. Такие случаи в реалиях современной жизни, далеко не редкость.

Если происходит такое событие, банковская структура имеет полное право на судебное взыскание задолженности. Такой процесс довольно сложный и многогранный, требующий определенных знаний юриспруденции. И ответчику не обойтись в этом случае без квалифицированной помощи.

Негативные последствия невыплаты по кредитам

Поначалу судебное взыскание долгов не будет угрожать неплательщикам. Банки предпринимают «облегченные» первоначальные шаги, направленные на взыскание задолженности:

- Постоянные СМС-напоминания.

- Телефонные звонки и переговоры.

Этот этап помогает многим неплательщикам найти с помощью банковских служащих выход из сложившихся обстоятельств. Например, согласиться на реструктуризацию займа или рефинансирование. Но далеко не всегда заемщик уверен в перспективах улучшения своего материального положения. Поэтому наиболее распространенной тактикой поведения плательщика становится уход «в подполье» и полнейшее игнорирование всех попыток банка с ним связаться.

Статистика невозвратов по кредитам за последнее время имеет тенденцию к увеличению. По данным банков, злостными неплательщиками на данный момент являются более 7,3 млн человек.

В такой ситуации финансово-кредитные организации выбирают один из двух выходов решения проблемы невыплачиваемого кредита:

- Продажа долга коллекторскому агентству.

- Судебные взыскания.

Коллекторские агентства

Многие россияне уверены, что коллекторы – это те же работники банка, только иной структуры, которые силой пытаются вымогать долги у заемщиков. Но это не совсем так. До 2014 в российском законодательстве вообще не было указано о существовании коллекторов. Данный закон возник лишь в 2016, который вступил в силу 01.01.2017 года.

Коллекторские агентства – отдельные организации, действие которых заключается в выкупе у кредитно-финансовых организаций существующие долги по займам с целью взыскания у должников денег.

Подавляющее большинство этих компаний имеют официальную регистрацию и стабильно уплачивают все налоги. Такие конторы берутся за возврат даже самых сложных задолженностей, но обязаны действовать исключительно в установленных рамками закона правилах. Работают с должниками коллекторы – профессионалы, которые умеют путем беседы так повлиять на человека, чтобы должник бросил все силы на изыскание денег для погашения кредита.

Правда, порою их действия чересчур ужесточаются и выходят за рамки дозволенного. Но это лишь показатель, что долги попали в руки «черных коллекторов». Именно такие люди работают, не учитывая рамки законодательства. На данное время в России действуют три типа коллекторских агентств:

- Компании, тесно сотрудничающие с банками на основании официально оформленных договорных обязательств.

- Конторы, которые непосредственно относятся к банковским структурам и являются одними из их подразделений.

- Частные агентства, выкупающие долги у кредитных организаций. Чаще всего именно в них и действуют «черные коллекторы». Мошенники, которые психологическим, а порой и физическим воздействием отнимают деньги у должников.

Коллекторские агентства не относятся к органам управленческой власти. Поэтому в случае превышения ими своих полномочий, должник имеет полное право подать заявление в прокуратуру или обратиться за помощью в судебные инстанции.

Судебные взыскания

Взыскание долга по суду для должников-заемщиков становится наиболее удачным выходом из тупиковой ситуации. К сожалению, далеко не все заемщики обладают нужными познаниями в сфере юрисдикции, поэтому одно лишь упоминание о банковском судебном взыскании приводит их в панику. Но на практике именно открытие такого процесса является наиболее эффективным решением проблемы.

Плюсы судебных процессов для должника-заемщика

Стоит учитывать, что когда банковская организация подает документы в суд – начисление годовых прекращается. В итоге общая сумма задолженности становится существенно низкой в сравнении с взысканием долга иными путями (когда проценты и штрафные начисления продолжают насчитываться).

Также у должника существует гарантированное право подать ходатайство, где можно прописать следующее:

- возврат уже выплаченной страховой части;

- отсрочку будущего исполнения судебного решения;

- просьбу об отмене уже начисленных штрафных пени (либо их уменьшении).

В подавляющем большинстве случаев по итогам судебных рассмотрений судебные инстанции освобождают плательщика от большей части задолженности и оставляют за ним право уплатить только проценты по ставке, указанной в кредитном договоре и само «тело» займа.

Такое право необходимо знать и пользоваться им при необходимости всем клиентам-займополучателям. Регламентируется оно ст.333 ГК РФ (закон о «перерасчете штрафных пени»). Но, по данным статистики, только 10% из всех случаев должниками оформлялось такое ходатайство. Причем, учитывая, что большая часть образовавшегося долга и состоит из пени по просрочкам и штрафных процентов.

Минусы судебных разбирательств

Конечно, не все так радужно, когда дело касается крупных долгов по кредитам. Если должник на момент судебного рассмотрения является официально трудоустроенным, судебные органы могут обязать задолжника ежемесячно отдавать в счет долга 50% заработной платы. А при имеющейся дорогой собственности – наложить на нее арест и впоследствии реализовать в пользу кредитора.

Но самое основное – будет основательно испорчена кредитная история (КИ). Сведения об этом поступят в специальных реестр, где ведется учет банковских плательщиков. А это означает лишь одно – запрет на дальнейшее оформление любых займов, откажут даже при оформлении в кредит бытовой недорогой техники.

Исполнительное производство

Банковские структуры имеют право, и миновать процедуру судебного заседания. В данном случае финансовые организации получают судебный приказ через оформления заявления в мировой суд. При удовлетворении прошения, дело напрямую поступает в исполнение.

Вариант решения спорного вопроса по взысканию кредитного долга через мировой суд удобен для банков, но чрезвычайно невыгоден для плательщиков.

Ведь в случае обычного судебного разбирательства заемщик-должник может предъявить веские доводы в свою пользу о невозможности продолжения вносить оплату задолженности. А такое право он имеет на основании следующих документов:

- выписка из лечебного учреждения;

- увольнение в связи с выходом на пенсию;

- официальное уведомление о потере работы (увольнение по сокращению штата, закрытие/банкротство предприятия);

- иные документы, свидетельствующие об ухудшении материального положения (смерть родственника, потеря имущества вследствие стихийного бедствия и прочее).

Но, при отсутствии проводимых судебных заседаний, заемщик-должник порой узнает о судебном постановлении уже де-факто, то есть без его ведома. Кстати, в таком случае плательщик имеет полное право подать иск на обжалование решения. Для этого составляется апелляция в сроки, отведенные законом, и подается в мировое судейство.

| Видео (кликните для воспроизведения). |

Исполнение судебного решения

После вынесения постановления, дело по взысканию кредитного долга поступает к приставам. Следующим шагом становится отправка письменного требования заказным письмом должнику. При получении уведомления заемщику следует не пускать эту ситуацию на самотек, а действовать в разрешении возникшей проблемы:

Выводы

К сожалению, процент невыплаченных займов планомерно увеличивается. Это говорит о легкомысленности людей, оформляющих долгосрочные кредиты. Стоит помнить, что любой долг необходимо возвращать, а взятый в банке, еще и с процентами. Поэтому стоит тщательно обдумать такой шаг, учитывая все возможные жизненные перипетии, которые могут произойти. Ну а в случае форс-мажорного обстоятельства не прятаться от банка, а активно контактировать с ним в целях разрешения ситуации. И, конечно, не доводить дело до судебного разбирательства.

Источник: http://znaemdengi.ru/dolgi/sudebnoe-vzyskanie-dolgov-chto-jeto-takoe.html

Судебный иск о взыскании задолженности

Советы юристов:

Скорее всего это был судебный приказ, а не решение суда по существу, он выносит я без уведомления сторон. Обратитесь в суд с заявлением об его отмене, где укажите все свои доводы.

Адвокат Рождественский Д. А.

8.1. Здравствуйте, Сергей!

Нет, не нарушает. При отмене приказа вынесенного в приказном производстве у взыскателя есть право заявить свои требования в рамках искового производства.

Можно взыскать понесенные судебные расходы и издержки.

15.1. Добрый день,

Неустойка рассчитывается по ставке, существующей на момент действия редакции статьи 115 СК РФ: до окончания действия предыдущей редакции статьи закона по ранее действовавшей ставке, с момента начала действия новой редакции — по новой (ст. 332 ГК РФ). Свои возражения относительно размера неустойки Вы можете представить в суд в письменном виде непосредственно в судебном заседании или заблаговременно.

Статья 332. Законная неустойка

1. Кредитор вправе требовать уплаты неустойки, определенной законом (законной неустойки), независимо от того, предусмотрена ли обязанность ее уплаты соглашением сторон.

2. Размер законной неустойки может быть увеличен соглашением сторон, если закон этого не запрещает.

21.1. Полстраны управляющие компании ненавидит, а Вы хотите, чтобы с Вами за бесплатно делились опытом. Во истину, простота хуже глупости.

Стороны должны распоряжаться своими правами добросовестно, независимо от того в какой ситуации они оказались;

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 N 51-ФЗ (ред. от 23.05.2018) (с изм. и доп., вступ. В силу с 03.06.2018)

«»Статья 10. Пределы осуществления гражданских прав

(в ред. Федерального закона от 30.12.2012 N 302-ФЗ)

(см. текст в предыдущей «редакции»)

КонсультантПлюс: примечание.

Позиции высших судов по ст. 10 ГК РФ «>>>»

«»1. Не допускаются осуществление гражданских прав исключительно с намерением причинить вред другому лицу, «действия в обход закона» с противоправной целью, а также иное заведомо недобросовестное осуществление гражданских прав (злоупотребление правом).

«»Не допускается использование гражданских прав в целях ограничения конкуренции, а также злоупотребление доминирующим положением на рынке.

«»2. В случае несоблюдения требований, предусмотренных пунктом 1 настоящей статьи, суд, арбитражный суд или третейский суд с учетом характера и последствий допущенного злоупотребления отказывает лицу в защите принадлежащего ему права полностью или частично, а также применяет иные меры, предусмотренные законом.

3. В случае, если злоупотребление правом выражается в совершении действий в обход закона с противоправной целью, последствия, предусмотренные пунктом 2 настоящей статьи, применяются, поскольку иные последствия таких действий не установлены настоящим Кодексом.

«»4. Если злоупотребление правом повлекло нарушение права другого лица, такое лицо вправе требовать возмещения причиненных этим убытков.

«»5. Добросовестность участников гражданских правоотношений и разумность их действий предполагаются.

Судебное взыскание задолженности

Юридическая консультация по взысканию задолженности

Похожие темы по взысканию задолженности

Ситуации, когда должники не спешат возвращать долг – не редкость. В подобных случаях приходится обращаться за защитой в суд. Судебное взыскание долгов – сложный процесс, который требует юридических знаний. Благополучно урегулировать такой конфликт без профессиональной помощи не получится, особенно когда происходит взыскание задолженности по договору оказания услуг.

Процессуальный порядок истребования долга

Для истребования денег через суд закон разрешает использовать два способа:

- Получение приказа.

- Возбуждение искового процесса.

Первый вариант позволяет решать проблему быстрее и проще, но судебное взыскание задолженности будет не всегда успешным. Для этого следует проверить документальное оформление сделки, из-за которой возник спор. Если договор оформлен, и требование носит бесспорный характер – доказывается бумагами, то получить этот судебный документ, труда не составит.

Если же правила о форме соглашения нарушены, или сумма требований превышает максимальный лимит в пятьсот тысяч рублей (статья 121 Российского ГПК), то предстоит начинать исковое производство.

Пошаговая инструкция по получению приказа

Судебное взыскание задолженности в подобном процессе начинается с подачи заявления о выдаче приказа. Подается оно по месту жительства ответчика, если иные правила не установлены договором, по которому возник долг. При требованиях до пятидесяти тысяч рублей обращаться предстоит к мировому судье. Если взыскивается сумма большего размера, то направлять заявление нужно уже в районный суд.

В нем следует указать:

- Название и адрес судебной инстанции.

- Личные сведения сторон правоотношений, которые требуют защиты.

- Требования заявителя.

- Документы, устанавливающие право судебное взыскание задолженности.

- Перечень документации, прилагаемой к заявлению.

Через пять дней после обращения, судья вынесет приказ без проведения заседания. Этот документ составляется в двух подлинных экземплярах – один остается в суде, второй направляется заявителю. Должнику вручается копия такой бумаги, а также составляется ходатайство о взыскании судебных расходов.

Если через десять дней, после получения копии этой бумаги должник не направит в суд возражения против ее исполнения, то приказ считается вступившим в юридическую силу и начинается судебное взыскание долгов. Он одновременно выступает исполнительным документом, и его разрешается сразу же направлять приставам для исполнения.

За выдачу приказа придется заплатить пошлину в размере половины суммы, уплачиваемой при инициировании искового производства с аналогичным размером требований.

Как вернуть деньги в исковом порядке?

В ситуации внесения должником доводов против исполнения приказа, или при сумме задолженности более пятисот тысяч рублей, взыскание задолженности в суде происходит в порядке искового производства. В редких случаях может инициироваться взыскание долгов без суда.

Для этого подается исковое заявление. Статьи 131 Российского ГПК устанавливает требования к оформлению иска.

В нем обязательно прописываются:

- Название и адрес суда.

- Сведения о сторонах спорах.

- Условия нарушения прав или интересов заявителя.

- Обстоятельства, которые повлекли судебное взыскание задолженности.

- Общая стоимость исковых требований.

- О направлении досудебной претензии, если ее отправка обязательна.

- Перечень приложенных к иску бумаг.

Если в заявлении не указаны все эти сведения, возбудить рассмотрение спора не получится, даже при условии взыскания долга в арбитражном суде.

К иску стоит приложить доказательства:

- Права требовать возврата задолженности.

- Размера долга.

- Расчета суммы иска

- Уплаты государственной пошлины (она рассчитывается по правилам статьи 333.19 Российского НК).

- Полномочий на представление интересов в суде (если иск на судебное взыскание задолженности подается через поверенного, а не самостоятельно истцом по делу).

На основании иска суд начинает дело по рассмотрению спорной ситуации. Благополучное взыскание долгов в суде зависит от конкретных обстоятельств конфликта и поведения участников процесса. Без подготовки и юридических знаний желаемого результата достичь сложно, поэтому важно запастись поддержкой грамотного юриста еще на стадии оформления и подачи заявления в суд.

Стадия исполнения решения

Все судебные взыскания заканчиваются исполнением акта правосудия. Закон (ФЗ №229 от октября 2007 года) разрешает должнику исполнить решение добровольно, и определяет меры принудительного истребования денежных средств у людей, нежелающих выполнять свои обязательства.

Начинается исполнительная стадия взыскания с получения исполнительного листа. Оформляется он судьей, рассмотревшим дело, после вступления в законную силу вердикта. Это время предусмотрено для обжалования документа, если должник с ним не согласен.

Исполнительный лист передается судебным приставам, которые начинают судебное взыскание долгов и возбуждают производство. Для начала должнику дается время на добровольную выплату присужденного судьей, потом исполнители совершают действия (только те, которые разрешает закон), направленные на принудительное истребование денежных средств.

Они обращают взыскание на зарплату, имущество, лишают права управления автомобилем или запрещают выезжать за границу – делают все, что предусматривает судебное взыскание задолженности.

Судебная практика об исполнении денежных обязательств

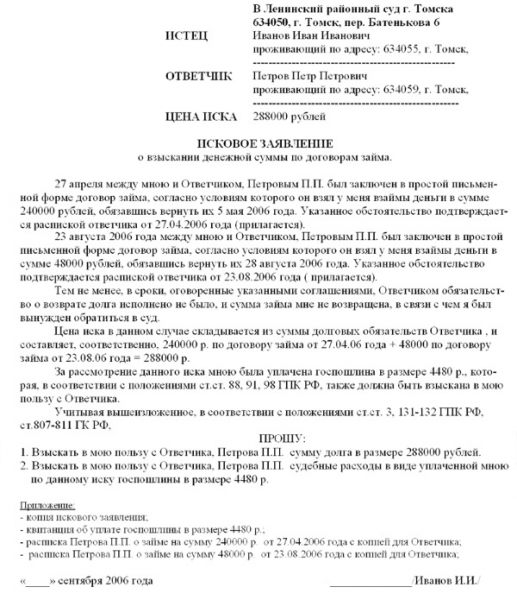

При рассмотрении споров о возврате задолженности, суды исходят из положений закона об обязательном выполнении, взятых на себя денежных обязательств, поэтому выносят решение в пользу истцов. Но процедура начинается с подачи искового заявления о взыскании задолженности по договору.

Так, суд Ленинского района г. Уфы, рассмотрев материалы дела по заявлению Фатхутдиновой Н.П. к Пономареву А.Д. о взыскании долга по договору займа, установил:

- Сторонами спора заключен договор займа на сумму 90 000 рублей. По его условиям Пономарев А.Д. обязуется возвратить долг к определенной дате и уплатить 40% процентов от суммы займа за использование денег. Пономарев А.Д. взятые на себя обязательства не выполнил и вернул Фатхутдиновой Н.П. только 12 тысяч рублей.

- Пономарев А.Д. на рассмотрение дела не пришел, доказательств возврата заемных денежных средств не представил.

- Суд проверил правильность оформления сделки, расчет суммы процентов за пользования деньгами, размер штрафных санкций за нарушение срока возврата долга.

После изучения всех материалов суд удовлетворил иск, и взыскал с Пономарева А.Д. сумму займа, проценты за его использование, неустойку за просрочку исполнения договора.

Если вам не возвращают одолженные денежные средства, и вы не знаете, как взыскивается долг по решению суда, то обратившись на сайт, вы решите все свои проблемы.

Источник: http://33urista.ru/theme/sudebnoe-vzyskanie-zadolzhennosti

Взыскание в судебном порядке: все что вам нужно знать о процедуре

Взыскание в судебном порядке – это процедура, предусматривающая принудительное возвращение долга.

Такая процедура осуществляется в порядке судебного производства и исполнительного производства. Каждая из этих стадий имеет свои особенности и длится на протяжении определенного срока. Как правило, чем сложнее и запутаннее ситуация, тем больше времени понадобится.

Стадии взимания долга

Есть три стадии взыскания задолженности:

- досудебные разбирательства. В этот период обе стороны ищут компромиссы;

- судебное взыскание задолженности. Заёмщик и кредитор обращаются за помощью к судье, который детально рассматривает претензии в индивидуальном порядке;

- арест имущества или счетов. Если у заемщика есть залоговое имущество, его отбирают в качестве оплаты кредита.

Срок исполнения взыскания задолженности по налогам в судебном порядке устанавливается в зависимости от множества факторов. Чаще всего это 2 месяца с момента рассмотрения иска.

Рассмотрим порядок взыскания задолженности судебными приставами. Сначала подается исковое заявление и формируется исполнительный лист, который передается в ФССП в течение трех дней с момента их поступления в подразделение судебных приставов. По истечению этого периода выносится приказ о начале исполнительного производства. ФССП отказывают в возбуждении исполнительного производства тогда, когда в правовом документе есть ошибки или в нем нет необходимых данных. Отказ будет и в случае отсутствия печати и подписи судьи.

Если исполнительное производство начато, то приставы будут описывать имущество, изымать и продавать для погашения долга. У Вас будет небольшой срок до реализации недвижимости или автотранспорта, чтобы погасить задолженность. Если этого не будет, то собственность будет продана на аукционе судебных приставов, и средства пойдут на оплату задолженности и процентов.

Порядок работы судебных приставов по взысканию задолженности и часы приема граждан в ФССП определяются в зависимости от подразделения. Нюансы Вы можете уточнить на официальном сайте ФССП или по телефонам контактного центра.

Дебиторский долг – это суммарное количество задолженностей, которые причитаются организации от юридических лиц или физических лиц по итогу договорных взаимоотношений с ними. Чаще всего такие задолженности появляются вследствие продаж в кредит.

Есть претензионный и судебный порядок взимания средств. При добровольном порядке стороны не обращаются в суд, и должник погашает долг. Взыскание дебиторской задолженности в судебном порядке предполагает подачу искового заявления в соответствующий арбитражный суд.

Касательно налоговых споров система взимания имеет свои особенности. Принудительное взыскание налоговой задолженности в судебном порядке производится:

- за счет средств на счетах банка;

- с дебиторских счетов;

- путем распродажи арестованных предметов;

- с помощью выпуска акций компании по специальной цене.

Процедура осуществляется в порядке взыскания задолженности по судебному приказу.

Досудебное взыскание

Процедура досудебного взыскания долгов позволяет кредитору вернуть свои средства без привлечения суда. Для этого заимодателю нужно убедить должника в том, что отдавать долг всё равно придётся, но лучше сделать это без привлечения третьих лиц.

Если возврат в назначенный срок по каким-либо причинам невозможен, стороны договариваются о переносе «часа икс» на более позднее время или договариваются о реструктуризации кредита. В этом случае изменяются условия кредитования.

Судебное взыскание

Судебное разбирательство – весьма эффективный способ возврата средств при условии, что факт передачи денег документально подтверждён и доказан. В случае банковских кредитов с доказательствами проблем не возникнет, поскольку на руках у кредиторов – оформленный по всем правилам договор.

В случае частных займов главным доказательством выступает расписка, тоже составленная по всем правилам. Если такой расписки нет, шансы выиграть дело снижаются. Чтобы доказать факт долга, нужны свидетели или другие подтверждения передачи денег.

Доказательствами считаются:

- интернет-переписка соответствующего содержания;

- СМС-сообщения, подтверждающие факт долга;

- аудио и видеозаписи.

Результатом успешного для кредитора судебного разбирательства выступает исполнительный лист или приказ о принудительном возврате средств. У должника есть законное право опротестовать судебное решение в установленный период.

Правда, наличие исполнительного листа ещё не гарантирует стопроцентного возврата денег. Этот документ ещё нужно «обналичить». Исполнительный лист передают судебным приставам, а те выбирают наиболее целесообразный способ взыскания.

Например, они могут арестовать имущество должника, чтобы потом продать его с аукциона. Либо лист направляется по месту службы заемщика, и средства списываются с его зарплаты. Документ можно передать в пенсионный фонд, в образовательное учреждение или в банк должника, если у того имеются на счету средства.

Внесудебное взыскание

Кредитор вправе переуступить долг третьим лицам – компаниям, которые профессионально занимаются возвратом задолженностей. Эти организации именуются коллекторскими агентствами. Действуют они на коммерческой основе и за свои услуги берут до 50% от имеющегося долга.

Передача процедуры взыскания третьим лицам особенно популярна у банковских учреждений. В кредитных договорах обычно есть пункт, который даёт право банкам прибегать к такому способу воздействия на должников в случае невыполнения последними взятых на себя обязательств.

К счастью для нерадивых плательщиков, полномочия взыскателей в последнее время строго ограничены законодательством. По сути, они имеют не больше прав, чем сотрудники так называемых call-центров банков. Их основная функция – информирование клиента о возникновении задолженности.

Взыскателям запрещено:

- угрожать здоровью и имуществу граждан;

- унижать достоинство должника;

- обращаться к определённым категориям граждан – в частности, к матерям детей до 1,5 лет и беременным;

- вводить должника в заблуждение по поводу долга;

- беспокоить более трёх раз в неделю.

В цивилизованном обществе профессиональный коллектор – это не угрожающая фигура, а своего рода «долговой доктор», который помогает «пациентам» найти наиболее приемлемый выход из сложившейся ситуации.

Конечно, профессионалы имеют свои секреты и хитрости, помогающие им добиваться успеха, но человек с минимальной юридической грамотностью способен эффективно противостоять давлению взыскателей и защищать свои законные права.

В таблице недостатки и преимущества каждого из методов взыскания долга представлены в наглядном виде:

| № | Метод взыскания | Преимущества | Недостатки |

| 1 | Досудебное | Кредитор не тратится на судебные издержки | Возврат не гарантирован |

| 2 | Судебное | Высокая вероятность возврата средств | Судебный процесс требует затрат времени и денег |

| 3 | Внесудебное (переуступка третьим лицам) | Мероприятиями по возврату долгов занимаются профессионалы | За свои услуги коллекторы берут до 50% от суммы долга |

Исполнительное производство

Если ответчик уклоняется от уплаты долга даже после решения суда, осуществляется принудительное взыскание долга. Государственные исполнители занимаются принудительным исполнением решения суда.

При наличии соответствующего заявления взыскателя исполнитель может не только открыть исполнительное производство, но и наложить арест на имущество должника до полного погашения задолженности. Об этом выносится соответствующее постановление исполнительной службы. Со дня вынесения постановления о начале исполнительного производства государственный исполнитель имеет в своем распоряжении шестимесячный срок на то, чтобы провести исполнительные действия.

Открытие исполнительного производства подразумевает под собой и вынесение постановления о розыске имущества. Исполнением решения суда занимаются государственные исполнители по месту жительства, пребывания или службы должника или по месту нахождения имущества, которое принадлежит ему.

Государственный исполнитель может прибегать к следующим мерам:

- обращать взыскание на денежные средства и прочее имущество, в том числе имущественные права должника даже в том случае, если они находятся у третьих лиц;

- обращать взыскание на любые доходы дебитора (заработок, пенсию, стипендию и пр.);

- изымать у должника и передавать взыскателю определенные предметы, предусмотренные решением суда;

- принимать иные меры, если они предусмотрены решением.

Таким образом, взыскание задолженности – комплексная процедура, в ходе которой могут быть задействованы различные государственные органы и службы. Каждая из стадий процедуры, обеспечивающей возврат задолженности, имеет свои особенности и регулируется определенными правовыми нормами. Кредиторам, которые собираются взыскивать задолженность, необходимо знать правильный порядок действий для осуществления этой процедуры, чтобы не затягивать ее выполнение.

Столкнуться с необходимостью вернуть долг в принудительном порядке может каждое физическое и юридическое лицо. Поэтому знание правовых норм, регулирующих эту процедуру, способно облегчить и ускорить возврат долга. Относитесь серьезно к долговым обязательствам, которые берете на себя!

Будете ли вы выступать в качестве кредитора или дебитора, храните всю документацию, которая связана с долговым обязательством. Это поможет вам избежать потери денежных средств или ответственности за те долговые обязательства, которые вы на себя не брали.

| Видео (кликните для воспроизведения). |

Источник: http://pred-pravo.ru/vzyskaniev-sudebnom-poryadke/

Юрист в сфере гражданского права.

Стаж: 8 лет