Содержание

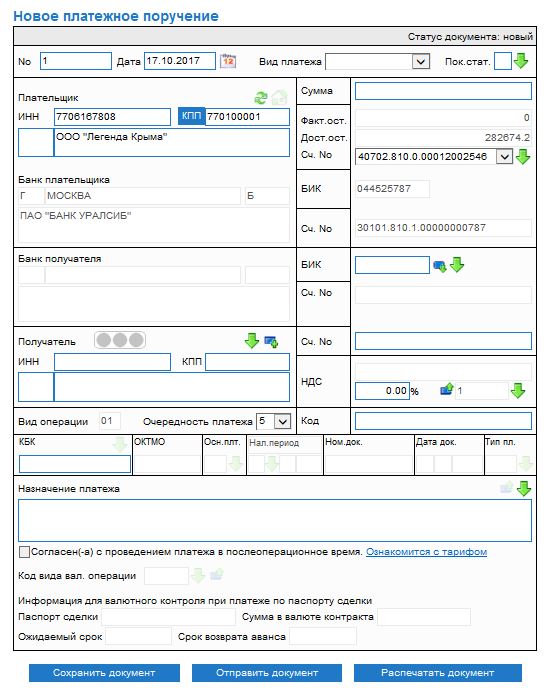

Платежное поручение из системы банк клиент

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

«Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!»

В соответствии с п. 5 части 2 ст. 51 Федерального закона от 05.04.2013 N 44-ФЗ документом, подтверждающим внесение обеспечения заявки на участие в открытом конкурсе, являются платежное поручение, подтверждающее перечисление денежных средств в качестве обеспечения заявки на участие в открытом конкурсе с отметкой банка, или заверенная банком копия этого платежного поручения.

Является ли платежное поручение, распечатанное из системы «Банк-Клиент», надлежащим документом для целей подтверждения перечисления денежных средств в качестве обеспечения заявки на участие в открытом конкурсе? Если нет, то в банке этот документ следует заверять отметкой как оригинал платежного поручения или как копию?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2020. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источник: http://www.garant.ru/consult/gpurchase/605411/

Платёжное поручение. Пошаговая инструкция заполнения

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.28.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Источник: http://assistentus.ru/forma/platyozhnoe-poruchenie/

Как СБИС взаимодействует с Клиент-банком

| Видео (кликните для воспроизведения). |

Оплата поставщику, перевод зарплаты сотрудникам на карту, уплата налога — эти и другие операции в большинстве случаев осуществляются безналичным путем с использованием системы «Клиент-банк».

Автоматический обмен данными

Для клиентов банков ВТБ, Тинькофф, Точка, Россельхозбанк, Модульбанк, Авангард вы можете настроить прямой обмен по технологии — DirectBank.

Универсальный формат

Для компаний, которые пользуются услугами других банков, в СБИС предусмотрен универсальный формат обмена данными — файл в txt-формате, с которым умеют работать фактически все клиент-банки. Процесс обмена платежными документами в этом случае очень прост:

Источник: http://sbis.ru/help/account/client_bank

Платежное поручение

Платежные поручения являются самой распространенной формой осуществления безналичных расчетов.

Платежное поручение — это форма безналичных расчетов, при которой вкладчик счета (плательщик) дает распоряжение своему банку о переводе конкретной суммы на счет получателя денежных средств, открытый в этом банке или другом банке.

Банк при расчетах платежными поручениями принимает на себя обязательство по поручению плательщика благодаря средствам, которые находятся на его счетах, перевести указанную сумму денег на счет лица, которое указано плательщиком.

Платежное поручение исполняется банком в срок, установленный законодательством, либо в срок, предусмотренный договором банковского обслуживания.

Например, платежные поручения на перечисление денежных средств налогоплательщиком в бюджетную систему Российской Федерации исполняются банком в течение одного операционного дня.

При этом, банк может принять к исполнению платежное поручение только при наличии остатка денег на счете плательщика в нужном количестве, если в договоре с банком не прописано иных условий.

В каких случаях используется платежное поручение

Платежное поручение оформляют, чтобы осуществить следующие операции по:

оплате сумм контрагентам за отгруженную продукцию, оказанные услуги и выполненные различные работы;

внесению предварительной оплаты товаров, работ, услуг;

оплате налогов и взносов в бюджеты всех уровней и во внебюджетные фонды, а также пеней и штрафов, начисленных проверяющими органами к оплате;

перечислению денежных средств в целях возврата или размещения кредитов (займов) или депозитов и уплаты процентов по ним;

перечислению периодических платежей в соответствии с условиями договора;

перечислению средств иным лицам на основе действующих контрактов или законодательных актов.

Виды платежных поручений

Платежные поручения могут быть срочными платежными поручениями или досрочными платежными поручениями.

Срочные платежные поручения применяются в следующих случаях:

осуществление авансового платежа, то есть платеж производится до отгрузки товара, выполнения работ, оказания услуг;

осуществление платежа после отгрузки товара, выполнения работ, оказания услуг;

осуществление частичных платежей при сделках на большие суммы.

Платежное поручение можно оплатить частично или полностью при отсутствии необходимых денежных средств на счете плательщика. В этом случае на платежном документе делается соответствующая отметка банка.

Формы платежного поручения

Платежные поручения могут быть оформлены в бумажном виде или в электронном виде с использованием системы «Клиент-Банк».

Для электронных платежных поручений, передаваемых по каналам связи, каждый банк самостоятельно определяет порядок оформления, приема и защиты.

В системах электронных платежей поручения оформляются лишь в электронном виде и не выводятся на бумажные носители.

Срок действия платежного поручения

Платежное поручение действительно для предъявления в банковское учреждение на протяжении 10 дней, не учитывая дату ее составления.

Указанный срок (десять дней) является сроком, в течение которого расчетный документ должен быть предъявлен в банк, а не сроком его исполнения.

Расчеты с использованием платежных поручений

Схема расчетов платежными поручениями в бумажном виде, заключается в следующем:

Сначала покупатель — плательщик денежных средств предоставляет в свой банк платежное поручение в четырех (или пяти) экземплярах и получает от банка четвертый экземпляр в качестве расписки банка;

Далее банк покупателя на основании первого экземпляра платежного поручения снимает денежные средства со счета покупателя;

После этого банк, обслуживающий покупателя, направляет в банк продавца два экземпляра платежного поручения и денежные средства в размере, указанном в платежном поручении;

Затем банк продавца, получив второй экземпляр платежного поручения, зачисляет денежные средства на счет продавца — получателя денежных средств;

В заключение, после проведения расчетных операций банки покупателя и продавца выдают своим клиентам выписки с расчетных счетов, подтверждающие перечисление денежных средств покупателем — плательщиком денежных средств и получение денежных средств продавцом — получателем денежных средств.

Порядок заполнения платежного поручения

Платежное поручение отправитель формирует самостоятельно.

Образец и форма документа утверждается законодательством.

Платежное поручение является бланком строгой отчетности.

В обязательном порядке следует указать следующие данные платежного поручения:

код по ОКУД, наименование документа;

номер платежки, дата составления в формате ДД.ММ.ГГГГ;

вид осуществляемого платежа;

плательщика и получателя перечисляемых денег и их реквизиты: счета, ИНН, КПП;

банки обеих сторон, их местонахождение, корсчета и субсчета, БИК;

назначение платежа с выделением отдельно суммы НДС (если получатель денег по законодательству не признается плательщиком НДС, то указывается формулировка «не облагается НДС»);

сумма осуществляемого перевода (цифрами и прописью);

очередь исполнения платежа согласно действующим нормативным актам;

вид операции (по правилам осуществления учета в кредитном учреждении на территории Российской Федерации);

все обязательные подписи уполномоченных сотрудников со стороны плательщика и печать (в установленных законом случаях).

При оформлении платежного поручения нельзя допускать исправления и ошибки при заполнении реквизитов.

Банк не принимает к исполнению платежные поручения, не соответствующие требованиям, предусмотренным законом.

| Видео (кликните для воспроизведения). |

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Источник: http://www.audit-it.ru/terms/accounting/platezhnoe_poruchenie.html

«Клиент-Банк»: правила безопасности

Светлана БЛИНОВА, Дмитрий КОПЫЛОВ

Сегодня систему «Клиент-Банк» используют в своей работе все больше бухгалтеров. Однако не все задумываются над тем, что безопасность этой системы, провозглашаемая банками, далеко не стопроцентна.

Удобству нет предела

Многие бухгалтеры, открывшие для себя систему «Клиент-Банк», вряд ли захотят с ней расстаться. Переводить деньги, не вставая со своего кресла, гораздо удобней, чем постоянно ездить в банк и отвозить туда «бумажные» платежки.

«Раньше шеф постоянно подписывал платежки в последний момент, – рассказывает Елена Нечаева, главбух ООО “Синтез-К”, – поэтому бывали случаи, когда кассир просто не успевал отвезти документы до конца операционного дня в банке. Установка клиент-банка стала для нас воистину спасением. Теперь мы не печатаем в поте лица платежки, которые нужно было отправить “еще вчера”. Есть время спокойно забить реквизиты контрагента, поэтому и ошибок стало меньше. В нашей фирме была проблема с подписью директора на банковских документах – он каждый раз расписывался по-разному. Из-за этого частенько приходилось платежки переделывать. Сейчас его подпись не нужна. Единственная проблема – некоторые поставщики требуют платежку с отметкой банка. В таких случаях приходится ехать в банк и переводить деньги традиционным способом».

Но и в этом случае можно найти выход. Документы с отметкой о проведении платежа можно распечатать прямо из системы «Клиент-Банк». «Мы так и делаем, – говорит Ирина Челышева, кассир ООО “Антверпен”. – Несмотря на то что отметка просто напечатана на принтере, многим нашим поставщикам хватает и этого, они входят в наше положение и не требуют “синюю штампушку” банка».

Помимо экономии времени у системы «Клиент-Банк» есть много других достоинств. Вы в любой момент можете видеть остаток на расчетном счете. Это особенно важно, когда вы ждете нужный платеж. В большинстве банков система доступна 7 дней в неделю 365 дней в году. Все переводы проходят день в день (это очень удобно, когда вы перечисляете налоги в последний день).

Система «Клиент-Банк» доступна почти каждой фирме. Чтобы подключиться к ней, необходимы только две составляющие: компьютер (практически минимальной конфигурации) и телефонная линия либо доступ в интернет.

Сейчас многие банки предоставляют клиентам возможность самим выбирать, каким образом им работать с системой.

Первый вариант подключения к системе – через телефонную линию, выделенную под клиент-банк. При этом саму программу вы будете ставить на свой компьютер. Тогда связь с банком вам будет нужна только для того, чтобы отправить или получить документы. Это удобно, когда в вашей компании есть проблемы с интернетом.

Но есть и другой способ: для работы с клиент-банком вы можете зайти на банковский сайт. Такая система платежей называется интернет-банкингом. Ему отдают предпочтение фирмы, имеющие «выделенку».

Помимо прочего у интернет-банкинга есть огромный плюс: система «Клиент-Банк» не привязана к какому-то определенному месту, отправить платежку вы можете с любого компьютера, подключенного к интернету. Это может быть очень удобно, когда руководитель или главбух заболели или уехали в командировку.

Но не все так безоблачно

Плюсы системы «Клиент-Банк» налицо. Минусов, казалось бы, не так много. Во-первых, за установку или обслуживание клиент-банка обычно надо платить. Не такие уж и большие деньги, но для шефа, считающего каждую копейку, и это может оказаться достаточным мотивом для отказа от системы. Именно из-за жадности руководства 10 процентов бухгалтеров, опрошенных на сайте www.buhgalteria.ru, не используют эту систему в своей работе. Убедить директора установить клиент-банк можно так: сравните стоимость бензина и человеко-часов с ценой системы. Скорее всего сравнение окажется в ее пользу.

Во-вторых, с клиент-банком могут возникнуть чисто технические проблемы. Например, несовместимость с вашей бухгалтерской программой. Вследствие чего данные по контрагентам нужно будет набивать дважды: в бухгалтерскую базу и в базу клиент-банка. Да и с интернетом у многих (особенно при связи через модем) могут возникнуть сложности.

И все-таки большинство бухгалтеров остановились на том, что «лучше с ним, чем без него». Основная часть опрошенных (85%) сказали, что используют систему «Клиент-Банк» в своей работе и чрезвычайно ею довольны. Всего лишь 3 процента не знают, что это такое. И только 2 процента опрошенных признались, что отказались от работы с клиент-банком, потому что это может привести к утечке информации и денег. Разберемся, правы ли они.

В своих проблемах вы виноваты сами

Практически все банки защищают систему «Клиент-Банк» электронно-цифровой подписью и паролем. Вся система защиты неоднократно тестируется и получает сертификаты.

Для того чтобы уберечь информацию, банк может использовать аппаратные (например, электронные замки или USB-ключи) или программные средства. В последнем случае программа защиты обычно хранится на дискете или компакт-диске. В принципе все эти устройства отличаются друг от друга только формой. Суть у них одна. А значит, использовать в своей работе вы можете те средства, к которым просто больше привыкли.

Каждый банк утверждает, что его система защиты информации идеальна и взломать ее невозможно. И проблемы, как правило, возникают только из-за разгильдяйства в самих фирмах, использующих клиент-банк.

Действительно, часто бывает, что ключевые дискеты просто валяются на столе. А многие пользователи при работе на одном компьютере предпочитают и вовсе не заморачиваться с дискетами, а сбрасывают файл в какую-нибудь папку на винчестере и прописывают к нему путь. Причем не защищают эту папку даже паролем. И если компьютер подключен к сети, скопировать такую папку для многих не составит труда, а там уж и до злоупотреблений недалеко.

Та же ситуация и с паролями. Пароль – это набор знаков, который пользователь вводит для входа в систему. Обычно это довольно длинное сочетание цифр и букв, которое не каждый может запомнить. Поэтому многие записывают его на бумажках, которые могут увидеть все, кому не лень. Или сохраняют в той же папке, что и ключи электронно-цифровой подписи.

Лучше записывать такие файлы на мини-компакт-диск или «флэшку». Они не размагнитятся, как дискеты. Да и доступ к информации будет сильно ограничен. Если, конечно, носители информации будут спрятаны в надежном месте.

Доверяй, но проверяй

Руководитель фирмы часто не хочет, чтобы его постоянно донимали просьбой подписать документ своей дискеткой. И значит, вся ответственность за платежи лежит обычно на бухгалтере. И если бухгалтер сделает что-то не так, то деньги могут уйти не в том направлении или не в том объеме. Конечно, такое возможно, даже если платежку делать вручную. Но в этом случае больше шансов, что ошибку кто-нибудь заметит.

Чтобы избежать ошибок и лишних подозрений, лучше установить сетевой клиент-банк. К нему можно подключить три терминала: директора, главбуха и операциониста. У каждого должен быть свой пароль.

Операционист заходит под своим паролем и вводит документы. Главбух и директор проверяют и своим паролем подписывают. Ответственность несут руководители, подписавшие документы. Операционист отвечает только за правильность реквизитов.

Имейте в виду: практически каждый банк в договоре с вашей фирмой укажет следующий пункт: «Клиент несет полную ответственность за все действия, произведенные через систему “Клиент-Банк” от его имени и с использованием его электронно-цифровой подписи». А значит, кто в конечном счете отправил платежку, банку будет не важно. Вся ответственность за неверно перечисленные деньги ляжет на фирму.

Опасность извне

Еще одну проблему может принести свободный выход в интернет.

Во-первых, многие пользователи, не задумываясь, заходят на различные интернет-сайты, мягко говоря, не совсем нужные в работе. Иногда это происходит даже не вполне осознано. Просто работник начинает тыкать на различные банеры и ссылки.

Нередко бывает, что пускают на бухгалтерский компьютер посторонних людей со своими компакт-дисками. Результат в обоих случаях один – вирусы.

Есть вирусы, которые просто повреждают файлы на вашем компьютере. Но есть и другие. Они способны отслеживать и запоминать данные, вводимые с клавиатуры (или даже все действия, производимые на компьютере). Это так называемые кейлоггеры.

Используя их, преступники могут, например, получить пароли от банковских счетов и PIN-коды с кредитных карт.

Имейте в виду: вся вина за утечку денег скорее всего ляжет на фирму. Так как именно она не смогла должным образом защитить свой счет.

Следуйте правилам, и будет все ОК

Итак, опасности применения клиент-банка не смогли перевесить его достоинства. Вы все-таки решили использовать эту систему в своей работе. Чтобы в один прекрасный день все же не пожалеть о своем выборе, выработайте для себя определенные правила:

- Знать о переводах денег должны только те работники, которые подписывают финансовые документы.

- Пароль доступа и цифровую подпись храните в недоступном для других людей месте (желательно в сейфе). Пароли лучше регулярно менять.

- Компьютер и телефон, через которые происходит связь с банком, должны быть выведены из общей сети компании, что сделает невозможным доступ к информации остальным сотрудникам фирмы. Также лучше не использовать этот компьютер для работы с электронной почтой и иными интернет-продуктами.

- В договоре с банком можно указать конкретную сумму платежа, сверх которой банк не сможет переводить денежные средства без вашего личного присутствия и заполненных документов.

Если деньги «ушли» со счета при использовании вашей электронноцифровой подписи, банк за операцию ответственности не несет. И неважно, кто перечислил деньги по системе «Клиент-Банк»: вы или мошенник

Источник: http://www.klerk.ru/buh/articles/28934/

Платежное поручение в клиент-банк

Клиент-банк на компьютере и в смартфоне

Итак, случился форс-мажор: бухгалтера нет на месте, поставщик просит срочно оплатить заказ, программа учета сбоит… Что делать в таком случае, чтобы не опоздать с важным платежом? Создать платежное поручение в клиент-банк! Это может сделать любой неподготовленный человек, главное, чтобы у него имелся доступ к клиент-банку и электронной подписи, позволяющей осуществлять платежи.

Сейчас каждый банк имеет свою интернет-версию для бизнеса. Их интерфейсы различаются, но принцип работы остается единым, поэтому мы покажем алгоритм действий на примере одного из популярных банков.

Кроме того, на данный момент все топовые банки имеют свои приложения для смартфонов, где также можно создавать платежные поручения. Некоторые из них наделены функцией распознавания файлов для создания платежных поручений. Например, вам на электронную почту поставщик прислал счет на оплату. Если вы открываете счет из электронной почты на смартфоне, то аппарат может предложить вам открыть его с помощью банковского приложения. В этом случае платежное поручение будет заполнено автоматически. Останется только проверить его и отправить.

Но в рамках данной статьи мы не будем рассматривать работу с приложениями, а приведем алгоритм действий для полноценной компьютерной версии.

Как создать новое платежное поручение в клиент-банке

Создавать платежные поручения в клиент-банке можно тремя способами:

Мы находимся на главной странице клиент-банка. Новый платеж можно создать с помощью кнопки «Новый платеж» либо выбрать соответствующий пункт меню в левом столбце:

- юридическому лицу;

- физическому лицу;

- бюджетный платеж.

В зависимости от этого в платежке будут варьироваться наличие и название полей для заполнения. По умолчанию выбрано «Юридическое лицо». Ему мы и будем отправлять платеж. Для выбора иного варианта необходимо кликнуть на него.

Как заполнить новое платежное поручение в клиент-банке

Номер платежки проставляется автоматически по порядку с начала года. При необходимости его можно скорректировать.

Данные отправителя платежа уже заполнены. Необходимо внести данные получателя:

- наименование,

- ИНН/КПП,

- номер счета и банк.

- УИН (если нет значения, ставим — 0);

- сумма;

- назначение платежа.

Программа напомнит о необходимости указания НДС. Ставку можно выбрать в выпадающем списке:

- Подписать и отправить платеж. В этом случае сразу высветится поле для кода. При его вводе платежка подписывается и отправляется на исполнение.

- Сохранить платежное поручение. В этом случае платежка попадает в список «Платежи в работе» в раздел «На подпись».

Ставим галочку в поле «Доступно платежей» и нажимаем «Подписать».

Далее необходимо ввести банковский код. Платежка перейдет в раздел «К отправке». В этом разделе действия аналогичны действиям раздела «На подпись». После нажатия кнопки «Отправить» платежное поручение уйдет в банк на исполнение.

Как создать платежку копированием

Повторяющиеся платежи можно создавать копированием. На главной странице находится список всех операций за последние 3 месяца. В нем можно найти платежку, которую следует повторить и нажать на нее. Нажимаем кнопку «Повторить»:

Появится уже знакомая форма платежки, куда необходимо внести актуальные данные, а затем сохранить или подписать описанным выше образом:

Иногда введенные данные могут отличаться от данных ЕГРЮЛ. В этом случае программа уточнит, что именно оставить в платежном поручении:

Чтобы каждый раз не искать платежное поручение в списке исполненных платежей и не набивать заново реквизиты, можно использовать удобную функцию — создание шаблона платежки. Как это сделать в клиент-банке, расскажем ниже.

Создание шаблона платежки

Создать шаблон платежа можно на основании уже исполненной отправки. В нашем варианте необходимо перейти в предыдущую версию программы:

Переходим в «Исходящие»:

В появившемся списке кликаем дважды по платежке, шаблон которой хотим сделать, и попадаем в форму исполненной платежки. Далее нажимаем кнопку «Сохранить шаблон» в меню справа:

Придумываем название шаблона для удобного и быстрого поиска:

Нажимаем на стрелочку рядом с названием, и шаблон сохранен.

Для его использования необходимо войти в «Новый платеж» и в списке сверху выбрать пункт «Шаблоны»:

Выбираем в списке необходимый шаблон, кликаем по нему и нажимаем «Отправить платеж»:

После этого попадаем в привычную форму платежного поручения, где можно изменить некоторые данные:

Далее действуем по описанной выше схеме:

- внимательно проверяем данные, внесенные в поля платежного поручения (особенно это касается бюджетных платежей);

- подписываем и отправляем сразу;

- сохраняем в списке «На подпись», подписываем и отправляем из списка «К отправке».

В списках «На подпись» и «К отправке» есть возможность работать как с отдельными документами, так и с целым списком. Если в разделе «На подпись» поставить галочки у всех платежных поручений списка, то придет единый код на подписание всех документов сразу, а не на каждый отдельно.

Платежку можно выгружать в клиент-банк из сторонней программы или создавать непосредственно в самом приложении и на сайте клиент-банка. Ее можно создать заново, скопировать уже исполненную или воспользоваться возможностью создать шаблон платежного документа и править лишь те поля, которые меняются от платежа к платежу. Дальнейшая работа с платежкой идентична при любом способе создания: подписать и отправить на исполнение в банк.

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».

Источник: http://nsovetnik.ru/bank-kassa-kkt/platezhnoe-poruchenie-v-klient-bank/

Платежное поручение в новой версии Сбербанк Бизнес Онлайн

Платежное поручение в Сбербанк Бизнес Онлайн — форма выполнения финансового распоряжения индивидуального предпринимателя или юридического лица. Благодаря системе дистанционного обслуживания пользователь получает возможность быстро осуществлять переводы денежных средств с личного счета, создавать шаблоны, с помощью которых сохраняются реквизиты проведенной операции.

Как создать платежное поручение

Чтобы сформировать финансовый документ в новой версии системы и оплатить товар или услугу, можно использовать разные способы. Наиболее популярный метод включает следующую пошаговую инструкцию:

- Осуществляется вход в Сбербанк Бизнес Онлайн.

- В меню выбирается раздел «Платежи и переводы».

- Определяется подходящий вариант операции. Полный перечень можно узнать, если нажать на кнопку «Все платежи». Наиболее востребован перевод денежных средств контрагенту.

- На открывшейся странице отражается форма, которая требует последовательного заполнения.

- После проверки указанных данных происходит создание платежного документа. При необходимости действие отменяется.

Составить ПП можно альтернативным способом:

- После входа в АС СББОЛ осуществляется переход в раздел «Счета и выписки». Благодаря улучшенному интерфейсу системы доступ к пунктам главного меню не требует долгого поиска.

- Выбирается подходящий счет. Рядом с указанием суммы находится кнопка с обозначением «многоточия», после нажатия на которую открывается список.

- Из появившегося перечня нужно подобрать «Платеж контрагенту».

- Появится форма поручения, которую необходимо заполнить и нажать на кнопку «Создать».

Дополнительный метод обеспечивает наиболее быстрое формирование платежки. Принцип действий:

- Через главное меню Сбербанк Бизнес Онлайн выполняется переход в раздел «Контрагенты».

- В списке определяется нужная организация. Способ подходит только при наличии компании-партнера в базе.

- Необходимо действовать последовательно: «Новый платеж» — «Контрагенту».

- Система автоматически переведет на форму ПП.

Создать документ не составляет особого труда. Процедура при знании реквизитов или если организация, которой переводятся денежные средства, внесена в библиотеку не занимает много времени и не требует особых навыков.

Как заполнить поля формы

Платежное поручение заполняется стандартным образом, точно по существующим пунктам. Последовательность действий:

- Первой вбивается нужная сумма.

- Выбирается НДС, который может быть включен в сумму или нет, действующий для платежа процент. При совершении определенных операций налог не указывается.

- Выставляется дата, когда необходимо отправить поручение. Функция позволяет отложить документ до нужного времени.

- Подбирается счет списания, если у юридического лица или индивидуального предпринимателя их несколько.

- Вбивается получатель. В разделе можно внести реквизиты компании-партнера при отсутствии данных в базе. Для этого достаточно нажать кнопку, которая находится рядом с наименованием.

- Ниже располагаются сведения о контрагенте, где можно создать нового. Особое внимание уделяется статусу: в зависимости от цвета кружка система отмечает показатели компаний, которые добыты из открытых источников.

- Пункт УИН заполняется только для государственных бюджетных организаций. Идентификатор индивидуален для каждого учреждения. Если задать информацию единожды, при очередном платеже УИН проставляется автоматически.

- Назначение. В поле вписывается сумма НДС, рекомендуется указывать цель перевода денежных средств: исполнение договора №, иное содержание.

- Очередность. Проставляется в зависимости от уже отправленных платежных поручений.

- Вид. Форма подачи.

Внизу страницы присутствует ссылка, которая позволяет сохранить документ в качестве шаблона. Если все верно, нажимается кнопка «Создать» или выбирается «Отмена». Образец заполненного поручения для контрагента выглядит следующим образом.

Подпись и отправка платежа

Платежное поручение — очень важный финансовый документ, который определяет перемещение денежных средств, поэтому после заполнения его необходимо утвердить. Нужно сделать следующее:

- После создания документа справа появляется надпись «Получить СМС-код».

- Чтобы подписать платежку, достаточно ввести пароль, пришедший по SMS.

- Если в организации утверждать поручение должны несколько лиц, все проделывают аналогичные действия.

- Важно отправить документ в банк, иначе платеж не будет принят к исполнению.

- Альтернативный вариант позволяет подписывать платежку при помощи токена.

Рекомендуется заранее проверять реквизиты, особенно при внесении новых данных.

Печать и экспорт документа

Получить бумажную копию поручения легко, если следовать инструкции:

- Необходимо перейти в АС СББОЛ и последовательно выбрать «Платежи и переводы» и «Все платежи».

- Определяется подходящий вариант из появившегося списка.

- Открывается заполненная форма. Внизу страницы находится ряд кнопок, среди которых необходимо нажать на «Многоточие».

- Из всплывшего списка выбирается нужный вариант: печать в PDF или экспорт в PDF, Excel, Word. Последний способ позволяет скачать платежку в подходящем формате на компьютер, после чего выполнить любую операцию.

- Аналогичным образом можно наладить экспорт и импорт поручения в 1С, но используется верхнее меню в разделе «Все платежи».

На заметку! При невозможности получить нормальное отображение в Word документ сохраняется как PDF, после чего переводится в Ворд при помощи специальной программы.

Можно распечатать любые входящие платежные поручения. Действуют по схеме:

- После входа в Сбербанк Бизнес Онлайн выполняется переход в раздел «Счета и выписки».

- Если требуется, определяется подходящий счет.

- Далее последовательно осуществляются этапы: сформировать (за определенный день) и скачать выписку.

- Подбирается нужный формат.

- Дополнительно указывается, что создается расширенная версия с комплектом документов.

- Выбирается необходимая информация, которую можно напечатать.

При возникновении ошибки нужно повторить процедуру или выбрать иной формат.

Как отозвать платежку

Удалить из списка выбранное поручение, если платеж был только сформирован, просто. Достаточно отменить подпись, после чего документ можно оставить для внесения правки или полностью стереть.

Намного сложнее отменить платежку, которая была отправлена в банк. Рекомендуется действовать наиболее быстрым способом — позвонить на горячую линию. Специалист службы поддержки корпоративных клиентов и ИП примет обращение, но потребуется предоставить личную информацию. Альтернативный вариант предполагает использование средств обратной связи в режиме онлайн, но это займет больше времени.

Если рядом с платежным поручением стоит знак «Исполнен», для возврата средств нужно не только незамедлительно обратиться в службу поддержки по телефону, но и самостоятельно прийти в обслуживающее отделение банка. Хотя иногда операцию уже невозможно отменить — придется действовать другими методами.

Источник: http://sbank-business-online.ru/platezhnoe-poruchenie-sberbank-raspechatat-sozdat-zapolnit-otozvat/

Юрист в сфере гражданского права.

Стаж: 8 лет