Содержание

- 1 Возобновление срока исковой давности по кредиту

- 2 Срок исковой давности по кредиту. Восстановление и продление.

- 3 Какой срок исковой давности по кредиту установлен по закону

- 4 Исковая давность по кредиту

- 5 Срок исковой давности по кредитам. Как легко выиграть суд у кредитора?

- 6 Срок давности по кредитной задолженности: основные моменты

- 7 Срок исковой давности по кредиту в 2020 году

Возобновление срока исковой давности по кредиту

СИД истёк год назад, банк в суд не подал. При каких условиях происходит возобновление СИД?

Например, если совершён какой-либо платёж по кредиту, СИД автоматически возобновляется. Есть ли ещё что-либо кроме этого пункта:-справка из банка о наличии задолженности перед банком (устное обращение клиента),-подача заявления (в письменной форме) в банк с просьбой о реструктуризации задолженности,-ответ по телефону коллекторам о признании долга под запись разговора и с идентификацией личности (подтверждение ФИО в телефонном разговоре),-признание долга непосредственно судье во время судебного заседания, -любые заявления от клиента в банк в письменной форме или никакой из этих пунктов к СИД отношения не имеет?

Срок давности по кредитной задолженности: особенности исчисления

Срок давности кредита — 3 года. Это период, в течение которого банк имеет право обратиться в суд для взыскания положенных ему денег. Взаимоотношения между банковской организацией и заемщиком довольно жестко регулируются текущим законодательством, но количество судебных дел, рассматриваемых в части выдачи ссуд физлицам, не уменьшается. Большинство споров возникают в части взыскания задолженностей по ссудам.

Каков он, срок исковой давности

Период времени, в течение которого банковская организация имеет право взыскать с должника числящийся за ним долг, называют срок давности по кредитной задолженности: иными словами, это определенный временной отрезок, когда банк законно требует вернуть непогашенный кредит. В 2019 году он равен 36 месяцам, то есть трем годам. По истечении этого срока банк не вправе предъявлять требования по взысканию просроченных платежей по кредитным или заемным договорам, по уплате неустоек, штрафов и пеней.

На первый взгляд, проблем с исчислением периода обнаружиться не должно. На практике же возникает ряд трудностей, главная из которых — это споры, с какого момента срок давности кредита начинает считаться.

Срок исковой давности по кредитной карте

Есть ли разница между кредитом и картой и существует ли срок давности по невыплаченным кредитам по банковской карте?

По кредитной карте срок давности тоже составляет три года. Обычно в договорах на предоставление кредитной карты не указан график погашения займа, но долг возвращать нужно. И чаще всего условия возврата денежных средств оговариваются в самом договоре.

Срок исковой давности в этом случае связан с днем внесения последнего платежа заемщиком. Если в договоре не указано иное, то стандартно банк посылает уведомление с требованием погасить задолженность через 90 дней после последнего платежа. Если же не было внесено ни одного платежа после снятия денег с карты, то срок давности начнет исчисляться со дня снятия средств.

Передача долга другой организации не повлияет на период, оставшийся до истечения срока давности.

Срок давности, когда заемщик умер

Со смертью заемщика долг не исчезает, а переходит к наследникам, как и срок давности по кредиту по закону 2019 года: для вступления в наследство законодательством предусмотрен срок в 6 месяцев, на это время течение срока приостанавливает, и начисление штрафных санкций за просрочку выплат замораживается. После того как наследники вступили в наследство и получили «Свидетельство о праве собственности» от нотариуса, отсчет срока обнуляется и начинается отсчет новых трех лет.

При полном отказе от наследства долг перед банком аннулируется.

ВАЖНО! Частичный отказ от наследства не снимает обязанности погасить долг перед банком.

При отказе наследников вернуть заем кредитная организация способна подать в суд иск о возмещении долга с наследственного имущества.

Срок исковой давности в отношении поручителя

Если вы подписали поручительский договор по займу, который взял ваш родственник, друг, знакомый, сослуживец, и платежи перестали поступать, то банк обратится к вам и предложит оплатить долг. Неприятная ситуация. Разберемся с вопросом исковой давности для поручителя: есть ли срок давности по кредитам, если вы не заемщик, а поручитель?

Стандартно этот срок указан в самом договоре. Если же нет, то поручительство закачивается через год после прекращения действия кредитного договора. Если в течение этого времени банк не подаст в суд, то поручительство заканчивается. Срок не восстанавливают, не прерывают и не начинают отсчитывать заново.

Как определить этот срок

Мнения юристов по этому поводу разделились.

Первые считают, что рассчитывать период необходимо с даты, установленной в договоре как окончание выплат по ссуде. Иными словами, начинать исчислять срок исковой давности придется со дня, в котором заемщик по графику обязан внести последний платеж в соответствии с графиком платежей при условии его полного и своевременного погашения. Такого мнения придерживаются в основном банковские юристы.

Другие специалисты полагают, что исчисление этого периода следует начинать с момента первого нарушения сроков внесения платежей. То есть первый день просрочки ежемесячного обязательного платежа и считают отсчетной точкой. Обычно такое мнение высказывают и представители системы правосудия: судебная практика по исковой давности по кредиту такова, что он начинается с момента нарушения обязательств.

И в первом, и во втором случаях при отсутствии обязательных платежей у банковского учреждения есть три года, чтобы обратиться в суд для взыскания задолженности, процентов и неустоек.

Расчет срока давности

Со дня, когда банк узнал о просрочке платежа, срок давности по кредитным долгам и начинает отсчитываться. Чтобы узнать, когда он закончится, к этому дню надо прибавить три года.

Через месяц к сумме долга прибавляется сумма очередного платежа плюс пени за просрочку. И еще один срок давности по долгу начинает отсчитываться со дня просрочки. В итоге по каждому платежу идет отдельный срок давности.

Когда срок исковой давности не применяется

Законно ли не платить? Нет, таких законных оснований нет. Если банк выдал деньги в кредит, то долг придется вернуть. И если кто-то предлагает вам помочь аннулировать кредит, не поддавайтесь. За этим нередко кроется мошенничество.

Но случается так, что закон идет навстречу должникам. Это происходит в случаях, если:

исковая давность по кредиту истекла, и суд отказал банку в иске;

банк списал долг как безнадежный, но это встречается очень редко;

с коммерческим предприятием заключено соглашение, согласно которому должник оплачивает часть долга, а банк списывает остаток;

если заключен договор страхования и наступил страховой случай, по которому остаток долга оплачивает страховая компания.

Срок исковой давности для коллекторов

Обычной практикой стала передача банком долга коллекторам. Но сделать это коммерческое предприятие может, только если в кредитном договоре нет прямого запрета на такие действия. В ином случае передача долга является незаконной и пожаловаться вы можете на сайте Роскомнадзора.

При этом необходимо помнить, что срок давности по взысканию задолженности не связан с передачей данных коллекторам. Коммерческим организациям просто хочется быстрее вернуть деньги.

После того, как истечет срок исковой давности по кредитному договору, даже коллекторы не имеют права требовать выплаты.

Что показывает судебная практика

Судьи в большинстве случаев принимают сторону ответчика, то есть простого гражданина. Если нас интересует срок исковой давности по кредиту, судебная практика 2019 показывает, что возвращать долги все равно придется. Хотя размер задолженности вправе существенно сократить по решению суда.

Банки при выявлении просрочек по платежам умышленно затягивают с уведомлением клиента о наличии проблем, сдвигая срок давности. Такая практика приводит к увеличению сумм штрафных санкций в пользу кредитной компании. Представители правосудия к этому относятся скептически и принимают сторону заемщика.

В то же время любое общение с сотрудниками кредитно-финансовой организации способно привести к перерасчету искового периода в пользу банка. Например, телефонный разговор с банковским специалистом или посещение офиса банка. Это «общение» важно подтверждать фактами на суде, к примеру, кредитная организация способна предоставить запись телефонного разговора. При таких обстоятельствах суд, вероятнее всего, примет сторону банка и принудит возвращать долги по полной.

Что происходит на самом деле

Многие граждане полагают, что если не возвращать долг по кредиту, срок давности пройдет, и задолженность исчезнет сама собой. Но избегая всевозможными способами общения с банковскими представителями, вы не сможете избавиться от платы по договору. Убежать от долгов вряд ли получится, особенно если у вас есть постоянное место жительства, работа и семья (то есть банку проще вас найти, не гоняясь по всей стране).

Тем более, что банк вправе продать невозвратный кредит коллекторам. Представители коллекторских агентств не церемонятся с должниками, применяя законные и незаконные методы воздействия. Платить придется независимо от того, какой срок давности по неуплаченным кредитам, то есть в любом случае.

Источник: http://www.9111.ru/questions/16395710/

Срок исковой давности по кредиту. Восстановление и продление.

Кредитные отношения регулируются нормами гражданского законодательства. Сегодня это одна из наиболее спорных сфер общественной жизни. Именно поэтому, вступая в сотрудничество с банками и прочими кредитными учреждениями, гражданам следует знать об исковой давности и правилах ее применения.

Какие сроки применяются?

Для споров, вытекающих из кредитных отношений, устанавливается общая исковая давность продолжительностью в три календарных года. Этот период принято отсчитывать с момента последней полученной от кредитора претензии. Казалось бы, сложностей при решении вопроса о соблюдении сроков у судей возникать не должно. Однако момент начала этого периода определить достаточно трудно. На практике предлагается несколько способов определения такого срока как исковая давность по кредиту:

- с момента первого неплатежа;

- с момента направления первой претензии;

- с момента отправления последней претензии;

- с даты отказа должника от выплат по кредиту и общения с банком.

Как показывает судебная практика, к единому мнению служители Фемиды еще не пришли. Нет четкого толкования и в юридической литературе. По мнению большинства правоведов, исковой срок давности по кредиту может отсчитываться как с момента отправления претензии, так и с даты отказа от исполнения обязательств. Особую роль в решении вопроса играет наличие контактов. Так, суды признают основанием для перенесения отсчета начала срока уведомление о вручении официального требования кредитного учреждения.

Следует отметить, что особое значение для разрешения вопроса о соблюдении давности имеют конкретные обстоятельства дела. Судья, как правило, стремиться определить тот момент, в который представители кредитного учреждения исчерпали все доступные им средства для взыскания долга внесудебными средствами. Таковыми могут быть не только телефонные звонки, письменные претензии, но и заключение договора о переуступке долга с коллекторскими агентствами.

В любых случаях совершение в течение длительного периода однообразных и неэффективных действий (например, отправление претензий) не может быть признано добросовестным поведением кредитора. В такой ситуации срок начинает течь уже с момента истечения срока для ответа на первое письмо-требование.

Восстановление и продление сроков

Государственным органам, кредитным учреждениям и предприятиям только в редких случаях предоставляется право на восстановление давности. Законодатель не указывает на ограничение в данном вопросе, однако статус юридического лица лишает кредитора права ссылаться на ряд обстоятельств. Не принимаются во внимание указание на отсутствие в штате юриста, либо ссылки на отпуска и болезни иных сотрудников.

Напротив, исковой срок давности по кредиту не может быть признан истекшим, если должник скрывался от взыскателя или препятствовал подаче заявления в суд. С другой стороны одного утверждения об уклонении заемщика от взыскания будет недостаточно. Представители банка обязаны представить суду доказательства всех предпринятых ими действий по поиску должника, а также истребованию у него документов и прочих бумаг, необходимых для обращения в суд. Как полагает большее количество представителей судебных органов, единственным аргументом для восстановления сроков в указанном случае можно считать злостное уклонение от вручения претензии. Удостоверяется указанный факт документом с отметкой почтового отделения.

Источник: http://www.yurist-online.net/article/172/srok-iskovoy-davnosti-po-kreditu

Какой срок исковой давности по кредиту установлен по закону

Невыплаченные кредиты сегодня являются головной болью для многих. От долгов перед банками, микрофинансовыми организациями страдают предприятия, физические лица.

В большинстве случаев происходит взыскание задолженности с учетом начисленных процентов, комиссий, штрафных санкций.

Тогда возникает закономерный вопрос, существует ли срок давности по кредиту? Ответ на него интересен не только заемщикам, но и субъектам, предоставляющим деньги в пользование.

Какой срок давности у кредита?

Это тот отрезок времени, в течение которого кредитор может обратиться в суд за взысканием основной суммы задолженности, процентов, начисленных штрафных санкций.

Если истцом выступает заемщик, он может выдвигать требования к банку о досрочном расторжении кредитного договора.

Причины для этого могут быть разными. Однако в любом случае срок исковой давности составляет три года с того момента, когда клиент финансового учреждения узнал о нарушении собственных прав.

Когда получатель средств настаивает на признании кредитного договора не действительным, обычно продолжительность сроков составляет год. Если же договор о займе оформлен со значительными нарушениями (например, не был удостоверен нотариально), то в суд относительно недействительности соглашения можно обратиться в течение трех лет.

В некоторых случаях банки прописывают в договорах более продолжительные сроки. Однако законодательство на сегодняшний день не предусматривает продления исковой давности на договорной основе. Кроме того, это прямо противоречит статье 198 ГК РФ.

Можно ли высчитать срок давности по кредиту

Приведем три основные позиции, которыми руководствуются суды, вынося решения в пользу банка или заемщика.

Позиция первая

Срок исковой давности начинает течь со дня окончания действия кредитного соглашения. Такая трактовка выгодна прежде всего банкам. Поэтому при подписании кредитного договора нужно проследить за тем, чтобы в нем была четко указана дата прекращения взаимоотношений.

Позиция вторая

Срок давности начинается с того момента, когда должник перестал вносить платежи. Тогда базой для отсчета будет день, с которого началась задолженность. Например, человек должен был осуществить платеж 15 декабря 2017 года. Однако сделано этого не было. Тогда с 16 декабря у банка появляется законное право обратиться в суд с иском о взыскании не только тела кредита, но и начисленных процентов.

Позиция третья

Следовательно, со следующего дня будет течь срок исковой давности именно для этого взноса.

Аналогичная ситуация повторяется и по последующим датам выплат.

В пользу данного мнения говорят разъяснения от Верховного суда РФ в отношении платежей, носящих периодический характер. В постановлении Пленума ВС № 43 от 29 сентября 2015 года, а именно в пункте 24, указывается, что если взносы надлежит по условиям договора вносить частями, исковая давность рассчитывается по каждому из них.

Когда срок исковой давности недействителен

Однако в договоре с кредитором могут быть предусмотрены иные способы взыскания долга.

Примером является исполнительная надпись нотариуса. Она может быть проставлена в случае, если договор нотариально удостоверен, и такой способ защиты прав кредитора прямо предусмотрен текстом соглашения.

Исполнительная надпись от нотариуса является поводом для обращения к приставам за принудительным взысканием долга.

Многие займы обеспечиваются залогом различного имущества (особенно если речь идет ломбардах). Поэтому, если долг не возвращается, кредитор оставляет за собой право продать собственность или оставить ее в своем распоряжении. Данные моменты обязательно оговариваются в договоре залога.

Во всех остальных случаях по возврату долга существуют стандартные сроки исковой давности. Никаких исключений законодательство на этот счет не предусматривает.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 288-73-46;

8 (800) 600-36-19

Это быстро и бесплатно!

Восстановление и продление сроков

Важно только правильно подготовить соответствующее ходатайство. Оно может быть изложено в самом исковом заявлении.

| Видео (кликните для воспроизведения). |

Продление исковой давности законодательством не предусмотрено. Здесь можно говорить о прерывании, после которого срок начнет течь вновь.

Например, это происходит в том случае, когда заемщик своими действиями подтвердил признание своего долга. Например, на обращение банка по совершению просроченного платежа должник в письменной форме попросил предоставить ему дополнительное время для погашения задолженности.

Зачастую право взыскания задолженности передается коллекторским компаниям. В этом случае между кредитором и коллекторами подписывается договор уступки права требования. Однако при данной операции прерывания сроков исковой давности не происходит. Время будет течь, как прежде.

Правила применения исковой давности по кредитам важно знать прежде всего заемщикам. Ведь если сроки прошли, часть долга просто списывается. Важно только поставить в известность суд (желательно письменно) о том, что срок давности уже истек. В противном случае дело будет рассматриваться по существу.

И, скорее всего, суд вынесет решение в пользу кредитора. Поэтому следует четко знать свои права и уметь их отстаивать.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 288-73-46 , Санкт-Петербург +7 (812) 317-70-86 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://lawyer-guide.ru/administrativnoe-pravo/srok-iskovoj-davnosti-po-kreditu.html

Исковая давность по кредиту

В ГК РФ есть такой термин, как исковая давность. Это срок для защиты вашего права по иску. Точнее, банк может потребовать возврата задолженности от человека либо обратиться о взыскании долга по кредиту в суд лишь в тот период, который определен исковой давностью.

Итак, срок давности по кредитной задолженности, конечно же, имеет свой предел. Но не забывайте, что кредитор будет искать много вариантов для того, чтобы продлить период исковой давности. Заемщик должен быть юридически подкован и иметь представление о том, как законно не платить задолженность. Срок исковой давности, как правило, продолжается 3 года. И чтобы его не продлили, нужно обладать определенными знаниями. Должники, которые преднамеренно злоупотребляют своими правами и используют этот срок для невыплаты займа, нередко привлекаются к ответственности по закону. Но существуют случаи, когда заемщик не имеет возможности платить по счетам, хотя он не отказывается отдать долг кредитору, то здесь срок исковой давности является вариантом спасения для должника. В этом случае нужно об этом знать немного больше.

Срока исковой давности по кредитной задолженности.

Что необходимо знать должнику

- При подписании кредитного договора — это не начало срока исковой давности.

- Срок исковой давности будет возобновлен, если в период 3-х лет заемщик официально общался с сотрудниками банка или представителями коллекторского агентства о кредитной задолженности.

- Данный период не начинается и не заканчивается по истечении уплаты долга по договору кредита.

- Исковая давность не является бесконечной, как бы вас в этом не уверяли банковские сотрудники или коллекторы.

- Данный срок, как правило, начинается с того времени, когда была осуществлена последняя выплата по кредиту. Что это обозначает? Если вы платили по кредиту 3 месяца назад, и после чего не было никаких выплат банку с вашей стороны, тогда и начинайте отсчет.

- Если по истечении 90 дней заемщик прекращает платить кредит, то банковское учреждение может потребовать от должника досрочной выплаты. В этом случае срок исковой давности начнется с данного момента.

- Если до момента истечения данного между должником и банком состоится деловое общение, либо вы подпишите какой-нибудь документ или вас уведомят в отношении кредита, срок исковой давности вновь возобновляется.

Таким образом, если заемщик не имеет возможности платить кредит и избегает выплат законно в ожидании истечения срока исковой давности, такому должнику нужно быть очень осторожным: не встречаться и не разговаривать о кредитном долге с любым представителем банка, не отвечать на звонки, не подписывать никаких уведомлений, игнорировать заказные письма от банковского учреждения или коллекторов.

Как себя вести заемщику, если срок исковой давности уже истёк

Зачастую случается так, что срок исковой давности по кредиту закончился, а сотрудники банковских учреждений или коллекторы все еще требуют от должников выплат долга. Вы должны знать, что данные действия является неправомерными.

Банк поступает так, лишь надеясь на то, что должник не знает законов, и будет выплачивать долг под влиянием угроз и запугивания. Нередко кредиторы привлекают к этому коллекторов, которые морально давят на человека, чтобы вынудить его возвратить все деньги, не смотря даже на то, что период исковой давности уже истек. Как показывает практика, многие должники выплачивают кредит уже по истечении данного срока, хотя имеют полное право уже не платить. Что же делать, когда срок исковой давности уже истек, а коллекторское агентство или банк все еще продолжают давить на человека и не дают ему спокойно жить? Тогда необходимо обратиться в прокуратуру и написать заявление о вымогательстве. Как обычно, после данного обращения все требования со стороны кредитора к заемщику прекращаются.

Теперь вы в курсе, что означает срок исковой давности по кредиту, как не платить долг законно, зная свои права, что делать в случае, если срок исковой давности уже истек, а долг продолжают требовать. Однако если имеется возможность задолженность вернуть, то желательно это сделать, не злоупотребляя своими правами и не забывая об обязанностях. Применяйте знания о сроке исковой давности только в крайнем случае, когда обстоятельства складываются таким образом, что другим путем решить данную проблему нет возможности.

Источник: http://credits.ru/publications/182405/iskovaya-davnost-po-kreditu/

Срок исковой давности по кредитам. Как легко выиграть суд у кредитора?

Согласно статьи 196 Гражданского кодекса Российской Федерации срок исковой давности составляет 3 года. Более сложный вопрос — с какого момента начинается отсчет СИД? До недавнего времени, мнения по данному вопросу среди юристов расходились. Одни считали, что по каждому платежу в графике, срок отсчитывается отдельно; другие, что необходимо отталкиваться от даты окончания кредитного договора; третьи предлагают вести отсчет от даты последнего платежа.

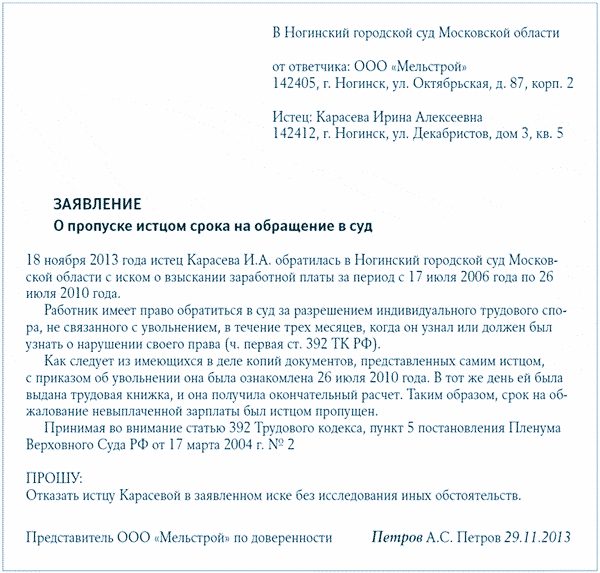

Споры возникали от того, что по этому вопросу была неоднозначная судебная практика и суды первой инстанции по-разному рассматривали течение СИД. Однако, точки над “i” в этом вопросе расставил Верховный Суд РФ, когда 29 февраля 2015 года издал Постановление Пленума Верховного суда Российской Федерации № 43 “О некоторых вопросах, связанных с применением норм Гражданского кодекса Российской Федерации об исковой давности”. Данное постановление четко регламентирует начало СИД по кредитам и займам, Пункт 24 гласит: “По смыслу пункта 1 статьи 200 ГК РФ течение срока давности по иску, вытекающему из нарушения одной стороной договора условия об оплате товара (работ, услуг) по частям, начинается в отношении каждой отдельной части. Срок давности по искам о просроченных по временным платежам (проценты за пользование заемными средствами и т.п.) исчисляется отдельно по каждому просроченному платежу.”Что то же это значит в нашем случае? Рассмотрим на примере кредитного договора.

В любом кредитном договоре есть график платежей, согласно которому вы обязаны, в определенное число определенного месяца совершить очередной платеж по кредиту. Как только вы просрочили платеж, банк узнал об этом. Согласно судебной практике по РФ в целом, суды первой инстанции (районные суды, куда вначале обращаются кредиторы) в 99% отсчитывают СИД как и положено Постановлению ВС РФ №43, с даты последнего платежа +30 дней – это дата когда банк узнал, что вы не внесли очередной платеж, и далее так для каждого последующего платежа отдельно.

Срок исковой давности по кредитной карте начинает течь с даты последнего платежа и истекает через три года.

Важно! Есть один, очень важный нюанс, который относится и к кредитным договором (договорам займа) и к кредитным картам. Главное — не прерывать срок исковой давности! Действия, прерывающие течение срока исковой давности строго прописаны в пункте 20 Постановления №43 ВС РФ п.20: «Течение срока исковой давности прерывается совершением обязанным лицом действий, свидетельствующих о признании долга (статья 203 ГК РФ).

К действиям, свидетельствующим о признании долга в целях перерыва течения срока исковой давности, в частности, могут относиться:

1. Признание претензии от кредитора;

2. Изменение договора уполномоченным лицом, из которого следует, что должник признает наличие долга, равно как и просьба должника о таком изменении договора (например, об отсрочке или о рассрочке платежа);

3. Акт сверки взаимных расчетов, подписанный уполномоченным лицом.»

Другими словами СИД может быть прерван только письменными документами. Если вы письменно, подчеркиваю, не по телефону, а письменно напишите какое нибудь заявление в банк, прямо или косвенно подтверждающее долг, например с просьбой отсрочить платежи или с просьбой реструктуризировать кредит; или подпишите какое-нибудь дополнительное соглашение об изменении кредита; или ответите банку где укажите, что согласны с претензиями — срок исковой давности будет прерван.

Но не любое письмо в банк прерывает течение СИД, а только то, в котором вы признаете долг. В п.20 Постановления ВС РФ №43 также по этому поводу сказано, следующее: “…ответ на претензию кредитора, не содержащий указания на признание долга, сам по себе не свидетельствует о признании долга.”Визиты в банк и телефонные переговоры с кредитором или его представителем ни в коем случае не прерывают течение СИД (несмотря на то, что часто говорят сотрудники отделов взыскания), даже если вы устно согласились с наличием кредитного обязательства, суд не воспримет эту информацию, как доказательство.

Если в суде кредитор заявит, что во время течения срока исковой давности был внесен некий платеж и СИД прерван, а вы заявите что данный платеж не производили и по вашему мнению, данный платеж был сделан кредитором, для того чтобы прервать СИД. ТО тогда согласно ст. 56 ГПК банку нужно будет доказать, что этот платеж совершили именно ВЫ. Согласно пункту 12 Постановления ВС РФ №43: “Бремя доказывания наличия обстоятельств, свидетельствующих о перерыве, приостановлении течения срока исковой давности, возлагается на лицо, предъявившее иск.”

А также на пункт 23 Постановления ВС РФ №43: “Исковая давность не может прерываться посредством бездействия должника (статья 203 ГК РФ). То обстоятельство, что должник не оспорил платежный документ о безакцептном списании денежных средств, возможность оспаривания которого допускается законом или договором, не свидетельствует о признании им долга.”Может ли продажа банком долга по цессии или передача долга по агентскому договору прервать срок исковой давности?

Согласно пункту 6 Постановления ВС РФ №43: «По смыслу статьи 201 ГК РФ переход прав в порядке универсального или сингулярного правопреемства (наследование, реорганизация юридического лица, переход права собственности на вещь, уступка права требования и пр.), а также передача полномочий одного органа публично-правового образования другому органу не влияют на начало течения срока исковой давности и порядок его исчисления. В этом случае срок исковой давности начинает течь в порядке, установленном статьей 200 ГК РФ, со дня, когда первоначальный обладатель права узнал или должен был узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.»

То есть, ни при переуступке права требования, ни при передаче по агентскому договору срок исковой давности не прерывается.

Важно понимать, что кредитор имеет право обратиться в суд и после истечения СИД.

Сам по себе суд признать истечение срока исковой давности не может, для этого нужно чтобы одна из сторон об этом заявила в суде. Законодательство разрешает нам сделать это прямо на первом заседании. Об этом можно заявить как устно так и письменно.

Согласно Постановлению ВС РФ №43, пункту 11: “Пунктом 2 статьи 199 ГК РФ не предусмотрено какого-либо требования к форме заявления о пропуске исковой давности: оно может быть сделано как в письменной, так и в устной форме, при подготовке дела к судебному разбирательству или непосредственно при рассмотрении дела по существу, а также в судебных прениях в суде первой инстанции… Если заявление было сделано устно, это указывается в протоколе судебного заседания.”

Подпишитесь на 9111.ru в Яндекс.Новостях Подписаться

Источник: http://www.9111.ru/questions/777777777734431/

Срок давности по кредитной задолженности: основные моменты

Исковая давность по кредиту

Определение кредитного срока давности приведено нами выше. По п. 1 ст. 196 ГК РФ общая исковая давность составляет три года. Таким образом, если у вас есть долг по кредиту, срок давности по нему будет равен трем годам. Правда, по п. 1 ст. 199 ГК РФ , иск от кредитной организации в суде примут и за рамками обозначенного срока. Поэтому о его истечении нужно обязательно заявить в суде (до момента вынесения судебного решения), иначе дело будет рассмотрено по существу с вынесением соответствующего решения. Значит, фактически банк (иная кредитная организация) вправе истребовать кредитную задолженность через суд и по прошествии трех лет, если ответчик окажется слишком молчалив.

Как отсчитывается срок давности кредита

По п. 1 ст. 200 ГК РФ , указанный период начнет течь с даты, когда кредитор узнает о просрочке. График платежей, который прилагается к кредитному договору, определяет конкретное число каждого месяца, когда следует платить по кредиту. Следовательно, как только вы не внесете платеж или внесете его не полностью, банк будет об этом знать.

По Постановлению Пленума Верховного суда РФ от 29.09.2015 № 43, срок давности по долгу, который на договорной основе вносится частями, начинает отсчитываться отдельно для каждой такой части. Таким образом, срок давности по просроченным платежам, процентам, неустойкам и т. п. рассчитывают отдельно для каждого неуплаченного взноса.

Банк может потребовать только взыскания основного долга, тогда исковая давность по остальным платежам (это может быть неустойка и т. д.) продолжит идти. По п. 1 ст. 207 ГК РФ , если истечет давность по основному требованию, с неустойкой, процентами, залогом и т. п. будет то же самое.

Возможен и другой вариант: когда давность по основному и дополнительным обязательствам считаются отдельно и окончание первой не влияет на вторую. Так происходит, если в договоре прописана более поздняя (в сравнении с основным долгом) уплата процентов.

Что приостанавливает и прерывает срок исковой давности по кредиту

По ст. 202 ГК РФ , течение срока приостанавливается по следующим обстоятельствам (если они возникли или продолжали существовать в последние полгода соответствующего срока, а когда он составляет шесть или меньше месяцев — в течение этого времени):

- непреодолимая сила (эпидемии, ураганы, техногенные катастрофы и т. д.);

- пребывание ответчика в составе Вооруженных сил РФ, которые переведены на военное положение;

- исполнение обязательств отсрочено законом либо Правительством РФ;

- действие акта, которым регулируются соответствующие отношения, приостановлено.

Кредитор (истец) и должник (ответчик) могут воспользоваться законными процедурами внесудебного разрешения спора (медиацией, посредничеством, административной процедурой и др.). Это приостановит отсчет срока исковой давности на время, установленное законом для проведения такой процедуры или на шесть месяцев со дня ее начала.

В день, когда обстоятельства, из-за которых ход срока исковой давности был приостановлен, исчезнут, он продолжится с условием, что оставшаяся его часть удлиняется:

- если она меньше шести месяцев — до этого времени;

- если равна полугоду или менее — до давностного периода для подачи иска.

По ст. 203 ГК РФ , ход срока исковой давности прерывается, когда должник совершает действия, которые говорят о признании им долга (признает претензию с указанием на признание долга и др., подробнее — п. 20 Постановления). После перерыва обозначенный ход начнется заново, т. е. время, которое прошло перед перерывом, не учитывается.

Максимальный срок исковой давности, по п. 2 ст. 196 ГК РФ (со всеми приостановками), равен десяти годам.

Отдельные случаи и давностный исковой срок

Далее поговорим о том, как продолжительность исковой давности соотносится с:

- поручительством;

- кредитом умершего должника;

- кредитом по карте.

Поручителями чаще всего становятся родственники, друзья, иные глубоко доверяющие будущему должнику люди. Именно им банк и предложит погасить долги, если основной заемщик перестанет платить по кредиту. Поручительство действует то время, на которое его дали, конкретная продолжительность прописывается в соответствующем договоре. При ее отсутствии — год после окончания кредитного договора. Поручительство заканчивается, если в течение этого периода банк не подает иск в суд. Указанные временные отрезки не восстанавливаются, не прерываются и не отсчитываются заново. Так что если банк заявит в суд на поручителя за рамками обозначенных интервалов, следует сообщить о прекращении обязательства и сослаться на п. 6 ст. 367 ГК РФ .

В случае смерти заемщика до полного погашения кредита для поручителя (в зависимости от условий поручительства) возможны следующие варианты:

- если есть пункт о том, что поручитель согласен в случае смерти прежнего должника отвечать за нового, то поручительство продолжает действовать. Поручитель продолжит отвечать по договору, но уже за наследника умершего;

- поручительство прекращается после перевода долга на наследника, если обозначенный выше пункт отсутствует.

Сам факт смерти должника на действительность поручительства не влияет, значит, оно действует в соответствии с договором или год после окончания кредитного договора.

В случае с кредитной картой давностный период равен трем годам. В таких договорах обычно отсутствует график платежей. Однако есть условия о возврате долга по частям, и если не внесен очередной платеж, банк узнает об этом, после чего с даты просрочки и начинается отсчет давностного периода для подачи иска.

Стоит ли ждать пропуска срока исковой давности банком

Скажем сразу, что изначально надеяться на пропуск заветного времени банком не стоит, поскольку юристы кредитных организаций не зря едят свой хлеб (иск чаще всего подают вовремя).

Проблемная задолженность может быть уступлена коллекторам. Их воздействие на вас вряд ли будет приятным, даже с учетом мер из ФЗ от 03.07.2016 № 230. Не поможет и отзыв согласия на обработку ваших персональных данных. Они продолжат обрабатываться, по п. 2 ст. 9 ФЗ от 27.07.2006 № 152-ФЗ (для реализации законных прав и интересов).

Если кредит взят до 01.07.2014, то передача долга коллекторам законна только в том случае, если кредитный договор и согласие на обработку персональных данных предусматривали, что заемщик не против передачи данных третьим лицам.

Если кредит был выдан после этой даты, а в договоре отсутствовал прямой запрет передачи задолженности коллекторам (по п. 1 ст. 12 ФЗ от 21.12.2013 № 353), — такая передача тоже будет законна.

Нарушение данных условий позволит вам пожаловаться в Роскомнадзор через следующую последовательность шагов:

- Переходите по ссылке на страницу обращений граждан на официальном сайте Роскомнадзора.

- Выбираете обработку персональных данных в тематике обращения.

- В форме, которая откроется, укажите тему обращения, Ф.И.О., электронную почту, место рассмотрения (по вашему месту проживания).

- Кратко и спокойно описываете ситуацию (в фактах, которыми обладаете).

- Прикладываете доказательства, которые подтвердят эти факты.

- Вводите защитный код.

- Нажимаете кнопку отправки.

Иск от банка о взыскании кредитной задолженности суд примет и за рамками срока исковой давности (подробнее см. первый раздел статьи).

Что делать, если банк пропускает срок исковой давности и подает иск о взыскании кредитной задолженности

Судебная практика по исковой давности по кредиту говорит, что когда обозначенный пропуск состоялся, а вы все равно получили повестку в суд, следует известить судью о необходимости применения ст. 199 ГК РФ одним из следующих способов:

- заявить об этом в ходе судебного разбирательства (устно или письменно);

- направить надлежащее ходатайство в суд заказным письмом с уведомлением о вручении;

- подать такой документ в канцелярию суда. Пишите его в двух экземплярах, на одном из них должна быть отметка о получении.

После этого банку откажут в иске, и вы сможете забыть о своей задолженности по кредиту.

Источник: http://ppt.ru/art/kredity/srok-iskovoy-davnosti

Срок исковой давности по кредиту в 2020 году

У материальных обязательств гражданина имеется срок исковой давности. По кредитным договорам он составляет 3 года. Когда период завершится, договор утрачивает актуальность. Взыскать денежные средства не получится. Однако важно не только знать срок исковой давности по кредиту в 2020 году, но и понимать, с какого момента начинается его исчисление. В некоторых ситуациях период может быть продлен. О дате начала исчисления срока исковой давности, о правилах его расчета, а также о ситуациях, в которых возможна пролонгация периода, поговорим далее.

Дата начала исчисления срока

Исчисление срока исковой давности начинается с момента подписания договора. Срок начинается с даты завершения действия соглашения или момента последнего платежа. В действующем законодательстве точный срок не установлен. Поэтому во внимание принимаются индивидуальные особенности дела. Момент завершения платежей в учет не принимается. Отправной точкой выступает последний совершенный клиентом платеж. Такого правила придерживаются судьи в большинстве споров.

Допустим, гражданин взял кредит и производил его погашение в течение года. В последующем денежные средства не вносились. В этой ситуации исковая давность по делу завершится через 4 года с момента подписания соглашения.

Если в разбирательстве фигурирует крупная сумма, суд может пойти навстречу и продлить срок взыскания. Статья 200 ГК РФ позволяет производить расчет исковой давности с момента прекращения обстоятельств. Право может быть предоставлено на основании ходатайства учреждения, которое понесло значительные убытки.

Если говорить простым языком, исчисление срока будет производиться с момента завершения действия договора. В учет не принимается дата внесения последнего платежа. Допустим, кредит был оформлен на 5 лет. После завершения срока у банка будет еще 3 года для того, чтобы обратиться в суд. Дело будет рассмотрено по подобному сценарию и при срочном кредитовании. Однако выполнить взыскание займа по кредитной карте не удастся. В этом случае конечный срок погашения отсутствует. Если суд все же позволит начать исчислять срок исковой давности с момента завершения соглашения, закон позволяет обжаловать действие в апелляционном порядке. Решение суда по делу о взыскании долга зависит от целого перечня обстоятельств. Поэтому изначально невозможно определить, какую позицию он примет.

Правила расчета срока

Исковая давность по кредиту в России устанавливается в соответствии с определенными правилами. На срок оказывают влияние следующие обстоятельства:

- если гражданин подал заявление на реструктуризацию задолженности или выполнение рефинансирования, отчет начнут заново;

- срок исчисляется с последнего документально зафиксированного контакта с банком (например, произведение платежа);

- установленный законом срок исковой давности не может быть изменен при помощи заключения дополнительногосоглашения;

- любой платеж, произведенный даже после большого перерыва, способен сдвинуть завершение срока на 3 года;

- если дело было передано коллекторам, это не оказывает влияние на правила расчета срока взыскания;

- если должнику было направлено уведомление из банка, содержащее требования о досрочном погашении задолженности, официальное письмо сдвинет срок претензии.

Банки стараются любыми путями выполнить взыскание и показать присутствие контакта с заемщиком, чтобы сдвинуть срок взыскания.

Однако показания сотрудников и иных заинтересованных лиц не могут быть приняты в качестве доказательств. Нельзя продлить срок взыскания, предоставив запись телефонных разговоров или съемки с видеокамер банков, на которых присутствует заемщик. Тут не учитывают и наличие расписки в получении письма, в котором содержится уведомление из банка с требованием о произведении платежа.

Если лицо было вынуждено посетить офис финансовой организации по иной надобности, которая никак не связана с кредитным договором и произведением платежей по нему, это не отразится на сроке взыскания.

Направление ходатайства о продлении срока

Сроки исковой давности по кредитам физических лиц составляют 3 года и исчисляются с момента последнего контакта с кредитором. Однако если присутствует основание для досрочного прекращения периода, потребуется доказать в судебном порядке, что срок взыскания завершился. Для этого направляется ходатайство или заявление. Последний документ должен быть заверен нотариусом. Выполнив действие, заемщик сможет рассчитывать на то, что финансовая организация прекратит преследование и попытки взыскания. Отношения с учреждением считаются завершенными, если суд вынесет положительное решение по ходатайству.

Заемщик не должен пропускать заседание по кредитному делу. В иной ситуации постановление будет вынесено в пользу банка. К рассмотрению принимается не только основной долг, но и начисленные пени, неустойки за просроченные кредитные платежи. Размер штрафа может превышать величину основного кредита.

В ходатайстве должно присутствовать информация о том, что срок обращения в суд завершился. В суде не станут производить подсчет периода и возможных переносов. Необходимо составить ходатайство грамотно. Лучше доверить оформление документа по кредитному делу профессионалам.

Если право на взыскание кредита передано коллекторам

Банк имеет право передать кредитное дело коллекторам вне зависимости от срока исковой давности и произведения платежей. Если период завершился и обращаться в суд бесполезно, взыскание задолженности пытаются произвести всеми доступными способами. В сторону должника могут быть направлены оскорбление и угрозы с требованием о произведении платежей. В ряде ситуаций возможно применение физического воздействия.

Столкнувшись с противоправными действиями коллекторов, нужно направить заявление в полицию. Ее представители должны защитить гражданские права должника. Коллекторы не могут производить арест банковских счетов или имущества кредитного должника. Банки не имеют права предоставлять персональные данные по должникам. Уже этот факт представляет собой нарушение закона.

Взыскание денежных средств с поручителя после кончины заемщика

Если физлицо допустило просрочку, взыскание могут направить на поручителя. С гражданином, выступающим в этой роли, подписывается дополнительное соглашение на весь срок действия банковского договора. Поручитель и заемщик имеют обязательства перед организацией, предоставившей потребительский кредит. Финансовая организация может обратить иск против любого из них. Требования к поручителю предъявляются после того, как получатель денежных средств перестает производить кредитные платежи. При этом изменение привычного договора невозможно. Размер переплаты и срок возврата кредита остаются прежними. Если финансовая организация по своему усмотрению изменила хоть одно из этих обстоятельств, поручитель получает право оспорить исполнение обязательств в судебном порядке.

Если основной получатель денежных средств скончался, а поручитель отсутствует, требования могут быть перенаправлены в адрес наследника. Наследственные дела завершаются только через 6 месяцев. После этого срокалица, получающие имущество, могут обзавестись свидетельством о наследстве.

В течение периода установления наследников на основной долг не могут начисляться пени и неустойки. Выполняется заморозка кредитного договора. Вступая в наследство, граждане берут на себя и кредитные обязательства. Действие выполняется автоматически. Это дает право кредиторам начать с ними работу.

Если у умершего отсутствует наследство, банк столкнется с убытками. Они списываются на непредвиденные обстоятельства. Если договор предполагал наличие страховки на случай кончины, произвести платеж обязана страховая организация.

Судебная практика и срок давности

Если срок исковой давности по кредиту истек, судебная практика показывает, что при отсутствии веских аргументов банк не сможет истребовать денежные средства. Однако это не мешает учреждению продолжать работу с должником. Лицумогут постоянно напоминать об имеющихся обязательствах. Не стоит рассчитывать, что через три года компания оставит клиента в покое. К основному долгу может прибавиться неустойка.

Судебное разбирательство в такой ситуации все же возможно. Суд обычно происходит за имущество, выступавшее в качестве обеспечения по кредиту или находящееся в собственности ответчика. Известны случаи, когда лицо после истечения исковой давности задумывалось и закрывало свои обязательства. Подобное желание является добровольным. Если суд обяжет лицо оплатить, действия являются нарушением закона, вердикт удастся обжаловать. Для этого предстоит обратиться в вышестоящие инстанции. Жалоба подается на судью. Дополнительно можно написать апелляцию.

Присутствие срока взыскания дает возможность гражданину выбраться из долговой ямы. Первое время с момента появления задолженностиорганизация может не беспокоить гражданина. Такие действия направлены на накопление штрафных санкций. Если у компании присутствует информация об имеющемся в собственности имуществе и трудовой деятельности клиента, рано или поздно будут выдвинуты требования по обязательствам.

Скрываться от банка часто нецелесообразно. Поэтому эксперты рекомендуют использовать цивилизованные методы решения проблемы. Так, должника могут признать банкротом, или лицо имеет право выполнить реструктуризацию задолженности. Банку также невыгодно обращаться в суд. Поэтому организации стараются идти навстречу плательщику, попавшему в сложную ситуацию. Гражданин имеет право попросить кредитные каникулы. Они предоставляются на определенный срок. В этот промежуток времени производится закрытие только на процентные начисления. Возможна пролонгация периода возврата или уменьшение ежемесячного платежа.

Масленников Иван Иванович

С отличием закончил Государственную Юридическую Академию (ВСШ) по специальности правоведение. Большой опыт решения правовых вопросов широкого спектра.

| Видео (кликните для воспроизведения). |

Источник: http://yurportal.info/finansovoe-pravo/srok-iskovoj-davnosti-po-kreditu/

Юрист в сфере гражданского права.

Стаж: 8 лет