Содержание

Можно Ли Подать 3-Ндфл Со Сроком Давности Более 3 Лет

Срок давности 3 НДФЛ

Пример: в 2020 году Муромцев А.И. получил в наследство квартиру и сразу продал ее за 3 млн.руб. Размер налога, который должен был заплатить Муромцев при продаже: 3 млн.руб. х 13% = 390 тыс.руб. Муромцев не знал, что он должен подать декларацию в налоговый орган и платить налог на доходы, и, соответственно, ничего не сделал.

Если Вы подали декларацию 3-НДФЛ вовремя — до 15 Июля, но не заплатили рассчитанный по этой декларации налог вовремя, к Вам нельзя применить ст. 119 и 122 НК РФ. Вам грозит только уплата пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки уплаты налога.

Вопросы и ответы

Здравствуйте, Вопрос 1: есть ли сроки давности по не сданным декларациям 3-НДФЛ? Вопрос 2: надо ли будет платить налог на доход от продажи 3 автомобилей за один год, которые находились в собственности менее 3 лет?

Вас могут привлечь к налоговой ответственности за то, что вы не сдали декларацию по НДФЛ, не позднее трех лет с момента совершения этого нарушения. То есть в настоящий момент вам необходимо сдать декларацию за 2020, 2020 и 2014 год. За их несвоевременную сдачу вас оштрафуют. Привлечь вас к ответственности за несдачу декларации за более ранние периоды налоговики уже не смогут. Поэтому сдавать их смысла нет.

Получение вычета за 3 прошедших года

Трофимова А.Е. в 2011 году купила квартиру стоимостью 1 900 000 руб. О том, что ей положен вычет она узнала лишь в 2020 году. В 2020 году она сможет получить вычет сразу за 2020, 2020, и 2020. Остаток льготы перейдет на 2020 и последующие года.

Если вычет будет получаться за 2020-2020 года, то начать заполнение нужно с декларации за 2020 год, затем перейти к отчетности за 2020 и потом за 2020 год. Остаток вычета, образовавшийся после заполнения последней декларации (за 2020 год), перейдет на следующие года (2020, 2020 и т.д.) до полного исчерпания.

Не сдал 3-НДФЛ в 2014 году, чем это грозит в 2020 году

Письма заказные от налоговой не приходили. О том что надо подать декларацию узнал случайно, когда зашел в январе 2020 году в личный кабинет ФНС и увидел уведомление от 11.08.2020 о непредставлении налоговой декларации по налогу на доходы физическихлиц (форма 3–НДФЛ). При этом в личном кабинете ФНС и сайте госуслуг — налоговых задолженностей нет.

Здравствуйте!

За нарушение срока подачи декларации 3-НДФЛ установлен штраф в размере 5% от не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации, за каждый месяц просрочки уплаты. При этом штраф не может быть больше 30% от суммы налога и меньше 1 000 руб. (п. 1 ст. 119 НК РФ). Даже если сумма налога, которую Вы рассчитали, равна нулю, при несвоевременной сдаче декларации будет начислен штраф в размере 1 000 руб.

За нарушение срока уплаты налога установлен штраф в размере 20% от неуплаченной суммы налога. При этом привлечь Вас к ответственности налоговый орган вправе в течение трех лет с начала календарного года, следующего за тем, в котором декларацию нужно было подать и налог следовало уплатить (п. 1 ст. 113, п. п. 1, 3 ст. 122, ст. 216 НК РФ; Информация ФНС России «О разъяснении порядка исчисления срока давности при привлечении к налоговой ответственности»).

Налоговики настойчиво копаются в старых декларациях и забывают о сроках давности

Лучше не рисковать и не придумывать себе новых проблем. Разъяснения налоговиков, опубликованные на сайте ФНС еще в 2020, содержат много воды, но, если разобраться, суть та же — «срок давности исчисляется после окончания налогового периода». То есть, правонарушение «неуплата или неполная уплата налога» может быть для нас чревато только до тех пор, пока не истекут три года.

Таким образом, истекли три года — всего доброго. 2014 год, например, уже налоговикам неподвластен. Если только у вас не хватит энтузиазма сдать уточненки за этот период — тогда вы автоматически получаете приз в виде камералки, а то и чего повеселее.

Не истёк ли срок давности по подаче декларации 3 НДФЛ за 2013 год

Если движимое имущество находилось в вашей собственности менее трех лет, то вы должны самостоятельно рассчитать и уплатить налог с его продажи (пп. 2 п. 1 ст. 228 НК РФ).

НДФЛ = сумма дохода от продажи x 13%.

Вы можете уменьшить доход от продажи по своему выбору двумя способами (пп. 1 п. 1, пп. 1, 2 п. 2 ст. 220 НК РФ):

— на расходы по приобретению имущества при наличии подтверждающих документов или

— на имущественный вычет в размере 250 000 руб.

Декларация заполняется по форме 3-НДФЛ и подается до 30 апреля года, следующего за годом продажи имущества (поэтому трехлетний срок давности привлечения к ответственности еще не истек). Она сдается в налоговую инспекцию по месту вашего жительства.

Можно Ли Подать 3-Ндфл Со Сроком Давности Более 3 Лет

Тоже косячат за милый мой.

Если есть ЛК, отсканируй требование и напиши письмо через ЛК, обязаны ответить.

И в требовании (сообщении) о представлении декларации должен быть внизу слева телефон и ФИО инспектора-исполнителя.

заполнял 29-го апреля, в последний день.

Скачай прогу с сайта налоговой, забей туда данные , она автоматически сформирует декларацию, посмотри пример заполнения на ютубе (машина квартира итд в зависимости что продавал).

Делов на час.

http://www.nalog.ru/rn38/program/fiz/decl/

Срок давности применения имущественного вычета

В этом случае за три года, за которые будет осуществлен возврат излишне уплаченного налога, налогоплательщику одновременно с заявлением следует предоставить в ИФНС соответствующие декларации о полученных доходах по форме 3-НДФЛ.

При этом применительно к ситуации получения имущественного вычета в п. 7 ст. 78 НК речь идет о том, что заявить к возврату уплаченный ранее налог можно не более чем за 3 предшествующих года, а не о том, что применить вычет можно не позднее, чем через 3 года после приобретения жилой недвижимости и, соответственно, возникновения права на вычет.

Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ

- самостоятельно рассчитывающие НДФЛ граждане (ИП на ОСНО, адвокаты, нотариусы и др.);

- получившие облагаемый НДФЛ дополнительный доход (выигрыш в лотерею, от сдачи жилья в аренду, от продажи машины и др.);

- получившие за пределами РФ доход налоговые резиденты.

Григорьева Н. Е. сдавала в аренду однокомнатную квартиру в 2020 году и получала ежемесячный доход в сумме 12 000 руб. (годовой доход 144 000 руб., НДФЛ = 18 720 руб.). В 2020 году она представила налоговикам декларацию 3-НДФЛ позже положенного срока на 2,5 мес., хотя налог уплатила вовремя.

Штрафы за непредоставление или несвоевременную подачу декларации 3-НДФЛ

- По статье 119 Налогового кодекса РФ («Непредставление налоговой декларации») Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 Мая), но не более 30% от общей суммы

- Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вам грозит штраф в размере 20% от суммы налога по статье 122 Налогового Кодекса РФ («Неуплата или неполная уплата сумм налога (сбора)»).

Здесь важно отметить, что этот штраф может быть применен только, если налоговая инспекция обнаружила неуплату налога. Если до уведомления налогового органа Вы обнаружили ее сами, оплатили налог и пени, то налоговый орган не вправе применить к Вам этот штраф.

Заметка: эта же статья налогового кодекса может повлечь за собой штраф в в размере 40% от суммы налога (вместо 20%), если неуплата была совершенна умышленно. Однако, на практике доказать умышленность неуплаты налоговому органу будет довольно сложно.

Обратите внимание, что данный штраф может быть выписан только, если налоговый орган сам обнаружил, что Вы не подали декларацию. Если Вы подали декларацию и оплатили налог и пени, раньше чем он прислал Вам уведомление — штраф за сокрытие доходов он выписать не имеет права. - Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вы также должны будете заплатить пени по налогу на доходы в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день (после 15 Июля)

- В случае, если Вы должны были заплатить налог в размере более 600 тыс.руб. (например, продали квартиру, полученную в наследство, за 5 млн.руб.), но не подали декларацию и не уплатили налог до 15 Июля, то Вы можете также попасть под действие статьи 198 Уголовного Кодекса РФ (Уклонение от уплаты налогов и (или) сборов с физического лица)

Пример: в 2020 году Лапин А.К. купил автомобиль стоимостью 400 тыс.рублей, в 2020 году он его продал за 300 тыс.рублей. Так как он не получил дохода (продажа меньше покупки) и у него сохранились документы на покупку, то налог он платить не должен. Однако, в связи с тем, что машина принадлежала ему менее трех лет, он должен подать декларацию 3-НДФЛ в налоговый орган. Если Лапин не подаст декларацию в срок до 30 апреля 2020 года, то налоговая инспекция пришлет ему уведомление с требованием подать декларацию, а также Лапин А.К. должен будет заплатить штраф в размере 1000 руб.

Как подать декларацию 3-НДФЛ за 3 года

Другие налоговые вычеты (социальный, инвестиционный) можно получить только в отношении доходов тех налоговых периодов, в которых у Вас имелись расходы, которые предусматривают такие вычеты. Заполнить декларацию 3-НДФЛ и подать за 3 года можно и в отношении таких вычетов.

На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили.

Нет ограничений на камералку уточненной декларации, поданной по истечении трех лет

Также ФНС обращает внимание, что при отражении в карточке «Расчеты с бюджетом» (КРСБ) уточненных налоговых деклараций «к уменьшению» должен быть соблюден порядок приема уточненных деклараций за периоды, по которым истек срок исковой давности в силу ограничений пункта 7 статьи 78 НК.

Из системного толкования статей 80, 81, 88 НК следует, что праву налогоплательщика представить в налоговый орган уточненную налоговую декларацию корреспондирует обязанность налогового органа принять эту декларацию и в установленный срок провести камеральную проверку.

Сроки сдачи 3 НДФЛ

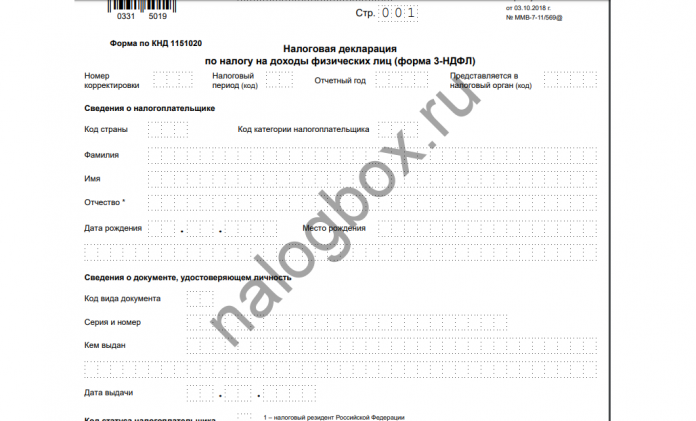

Декларация по налогу на доходы физических лиц (форма 3 НДФЛ) в налоговую инспекцию подается предпринимателями, на которых не распространяются налоговые спецрежимы, адвокатами и нотариусами (ведущими частную практику). К этому списку нужно добавить граждан, получивших доход, налог с которого не был уплачен налоговым агентом (работодателем, нанимателем) и граждан на получение имущественных налоговых вычетов. Сроки сдачи 3 НДФЛ строго определены налоговым законодательством. В статье пойдет речь именно об этом. Кроме того выясним, что может ожидать налогового резидента, не вовремя подавшего указанную декларацию.

Срок подачи декларации строго определен до 30 апреля. Важно знать, что если эта дата выпадает на нерабочий день, то она переноситься на следующий рабочий. За 2020 год налогоплательщики могут подать отчет до 30 апреля 2020 года.

Справочник Бухгалтера

В этом случае за три года, за которые будет осуществлен возврат излишне уплаченного налога, налогоплательщику одновременно с заявлением следует предоставить в ИФНС соответствующие декларации о полученных доходах по форме 3-НДФЛ.

Письмо ФНС от 23.06.2010 N ШС-20-3/885 (о сроках давности подачи заявления) подтверждает, что если в календарном году у плательщика отсутствовали доходы, облагаемые по ставке 13%, имущественный вычет за этот период не предоставляется.

Можно Ли Подать 3-Ндфл Со Сроком Давности Более 3 Лет

- Вы продали квартиру, дачу, машину за цену ниже цены покупки, т.е. расходы оказались больше, чем доходы — сумма налога — отрицательная, однако, по закону Вы должны заполнить и подать декларацию 3-НДФЛ «с нулями»

- ИП не вел деятельности в отчетном периоде — налога к уплате нет, однако, обязанность подать «нулевую» декларацию есть

Нарушение срока подачи декларации 3-НДФЛ («подал декларацию с опозданием») в соответствии с ст.119 НК РФ влечет взыскание с налогоплательщика штрафа в размере 5% от суммы неуплаченного налога за каждый полный и неполный месяц просрочки, но не более 30% от указанной суммы и не менее 1 000 руб.

Источник: http://urist-piter.ru/trudovye-spory/mozhno-li-podat-3-ndfl-so-srokom-davnosti-bolee-3-let

Какой срок давности, если не уплачен НДФЛ

Последнее обновление 2019-06-12 в 13:32

Освободиться от налоговых долгов непросто, поскольку и законодательство, и сами инспекции до последнего будут пытаться получить то, что причитается государству. Но сколько же нужно ждать, чтобы задолженность списали?

Какой срок давности по уплате НДФЛ?

Есть ситуации, когда физлица сами платят НДФЛ, — и как раз в этих ситуациях и возникают задолженности, поскольку в случае с зарплатами за нарушение сроков отвечает работодатель, у которого есть бухгалтер или даже целый отдел бухгалтерии, и вероятность просрочки у работодателя низкая.

Когда гражданин должен сам платить налог, он оплачивает его после окончания того года, в котором были облагаемые доходы. Причем в связи с этими доходами возникают сразу 2 обязанности:

- сдать декларацию 3-НДФЛ — до 30 апреля нового года;

- уплатить сумму налога, если таковая возникла в результате расчета по декларации, — до 15 июля нового года; оплата производится по квитанции в банке либо через онлайн-ресурсы.

Таким образом, НДФЛ платится в период с 1 мая и до 15 июля включительно. Если вы не уложились в этот срок, ИНФС будет реагировать согласно строгому регламенту:

Таким образом, когда НДФЛ не уплачен, срок давности не 3 года, как многие полагают, а больше — сюда входит и ожидание исполнения требования, и информирование о наличии долга и само время для направления иска.

Но когда же долг спишут? Об этом сказано в ст.59 НК РФ:

- если нарушитель признан банкротом в судебном порядке;

- если нарушитель умер или признан умершим — спишут долги, которые не покрылись оставшимся от лица имуществом и ценностями;

- если суд издаст акт, по которому ИФНС не вправе взыскать долги, в т.ч. по причине пропуска срока для подачи искового заявления;

- если судебный пристав прекратил исполнительное производство, т. к. с момента появления долга прошло больше 5 лет, а пристав не смог взыскать суммы с имущества и других источников лица, поскольку не определил местонахождение лица и его собственности;

- также в других законных случаях.

В итоге существуют 2 срока давности:

- для привлечения к ответственности за правонарушение (в случае просрочки налога — привлечения к штрафу) — 3 года, ст.113 НК РФ;

- для подачи иска — полгода с момента, когда недоимка достигла 3 000 рублей или прошло 3 года с тех пор, как истек срок по требованию об уплате налогов.

Весь период будет начисляться пеня. Пеня прекращает начисляться в день полного погашения долга.

Итоги

- Оплатить НДФЛ граждане обязаны до 15 июля года после окончания календарного года, в котором возник объект налогообложения.

- Срок давности по подоходному налогу физических лиц с продажи квартиры для привлечения к ответственности равен 3 годам.

- Общий процесс взыскания долгов с лица может занимать более 5 лет.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(3 оценок, средняя: 5,00)

Источник: http://nalogbox.ru/nalogi/ndfl/kakoj-srok-davnosti-esli-ne-uplachen/

3 ндфл срок давности

Сроки возврата налога при покупке квартиры: срок давности вычета и когда вернут

Зачастую зарплатного дохода и налога с него не хватает, чтобы путем подачи первичной декларации сразу вернуть всю положенную сумму НДФЛ (260 000 р. или менее). В этом случае в последующие годы 3-НДФЛ на вычет сдают в инспекцию повторно. Сроки подачи на возврат налога при покупке квартиры по этой ситуации тоже не установлены.

Широкова в 2019 году сдала для получения вычета в свою налоговую инспекцию декларацию 3-НДФЛ вместе с приложенными документами по квартире, которую приобрела 6 лет назад. Бюджет сможет возместить ей только НДФЛ, перечисленный в казну ее налоговым агентом в 2014, 2015 и 2019 годах.

Исковая» давность по НДФЛ

«Уважаемый Адвокат, инспекторы в данной ситуации могут наложить штраф на основании статьи 123 Налогового кодекса. В этом случае срок исковой давности исчисляют со дня совершения налогового правонарушения. При этом судьи могут продлить этот срок (п. 5.2 постановления КС от 14 июля 2005 г. № 9-П). Например, если представители компании мешали обнаружить свои налоговые “ошибки”, отказывались представить документы. Налоговая инспекция может организовать какие-нибудь “неожиданные” доказательства уклонения фирмы от проверки, прибегнуть к свидетельским показаниям очевидцев. Надеюсь, Макс такого повода проверяющим не давал».

«Мне попадались дела, в которых истец (наказанная компания) просил суд исчислять срок исковой давности если не с момента совершения нарушения, то хотя бы с момента подачи декларации. Но арбитры сослались на мнение ВАС РФ о том, что моментом привлечения к налоговой ответственности надо считать день, когда решение об этом принял руководитель налоговой инспекции или его заместитель (п. 36 постановления Пленума ВАС РФ от 28 февраля 2001 г. № 5). Срок нужно определить, отсчитав в обратную сторону от этой даты три года. Например, налоговики проводили проверку за период с 1 января 2003 года по 31 декабря 2005 года. Обнаружив нарушения, составили и подписали акт. Решение о привлечении фирмы к ответственности вынесено 1 февраля 2006 года. По моему мнению, период, за который могут наказать, начинается 1 февраля 2003 года и заканчивается 31 декабря 2005 года. Решения арбитражных судов мои выводы подтверждают. Посмотрите, к примеру, постановление ФАС Восточно-Сибирского округа от 24 августа 2004 г. по делу № А19-3142/04-40-Ф02-3338/04-С1. Арбитры действительно определяли срок от даты вынесения решения.

Какой срок давности на налоговый вычет на лечение

Вы можете подать заявление в течение трех лет после налогового периода, в котором были произведены расходы. Сумма относительно фиксированная так как список медицинских услуг, перечень лекарственных средств утверждено «постановлением Правительства РФ от 19 марта 2001 г. N 201 “Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета”. Вычет предоставляется по фактическим расходам, но не должен превышать сумму совокупного вычета, который положен за данный финансовый год. Эту сумму можно уточнить в налоговой. Т.е. исчерпали ли вы лимит при получении имущественного вычета или нет.

Да, существует срок давности и для подачи заявления на социальные вычеты. В частности, на лечение этот срок составляет 3 года, то есть, потратив на лечение определенную сумму, например, в 2019 году, подоходный налог можно вернуть в 2019, 2019, 2019 году.

Срок давности по налогам физических лиц: разъяснения налогоплательщикам

В первую очередь необходимо отметить, что каких-либо общих правил или единого положения для обязанных субъектов, при которых они освобождались бы от необходимости совершить бюджетное отчисление в случае пропуска установленных законом периодов, не существует. Тем не менее, законодательство определяет ряд случаев, когда контрольный орган ограничен в своих действиях временными рамками. Какой срок давности налога предусмотрен в НК? В законодательстве определено две категории отчислений, принудительное удержание которых ограничено во времени. Так, существует срок давности транспортного налога. Он предусматривается в ч. 3 ст. 363 НК. Налог на имущество — второй платеж, принудительное удержание которого также ограничено во времени. В отношении этого платежа действует ФЗ №2003-1.

В соответствии с п. 3 ст. 48 НК шестимесячный период, предусмотренный для обращения контрольным органом в судебную инстанцию с заявлением о принудительном взимании недоимки, который является пресекательным, начинается с даты окончания установленного для исполнения бюджетного обязательства временного промежутка. Пропуск налоговой службой срока, в который она могла направить требование о выплате вмененной плательщику по закону суммы, не предполагает изменения правил исчисления указанного выше срока. В связи с этим период для обращения контрольного органа в суд начинается с 10.06.1999 г., то есть через 10 дней с даты окончания предусмотренного в ст. 70 НК периода. В связи с тем, что исковое заявление было предъявлено 27.09.2000 г., то есть за рамками пресекательного срока, установленного в п. 3 ст. 48 НК, оно не подлежит удовлетворению.

Срок исковой давности по налогам

Итак, если налогоплательщик переплатил налог, то он может подать в инспекцию заявление о зачете или заявление о возврате излишне уплаченной суммы. Срок давности по налогам для целей их возврата составляет 3 года со дня уплаты в бюджет суммы в завышенном размере (п. 7,14 ст. 78 НК РФ). Если налоговики откажут организации либо оставят ее заявление без ответа, компания будет вправе обратиться в суд (п. 33 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Для ИФНС неуплата налога в срок – основание направить налогоплательщику требование об уплате налога (п. 1 ст. 45, ст. 69 НК РФ). Кроме того, если организация (ИП) в установленный срок не уплатила налог в бюджет, то по общему правилу у налоговиков появляется право взыскать с нее сумму налога в бесспорном порядке (п. 1 ст. 46 НК РФ). Причем решение о взыскании контролеры должны вынести в течение 2 месяцев после истечения срока, установленного в требовании об уплате налога. А после истечения этих 2 месяцев взыскать задолженность они могут только в судебном порядке.

До какого срока нужно успеть подать декларацию 3-НДФЛ

Если в текущем 2019 году налогоплательщик, с заработной платы, а также всех остальных источников прибыли которого был снят НДФЛ в 2019 и предыдущих годах, подает бланк декларации уже после тридцатого апреля, то он не понесет наказание в виде штрафа только лишь в одном случае – если речь идет о предоставлении вычета. До какого числа отправлять форму 3-НДФЛ на возмещение подоходного налога, абсолютно не имеет значения, главное, чтобы при этом не истек срок давности на налоговую компенсацию.

Физическим лицам, претендующим на сокращение размеров их налогооблагаемой базы в связи с переплатой подоходного налога ранее, нужно понимать, что не всегда возможность подобного рода будет закреплена за ними на протяжении всей жизни. На то, в течение какого срока распространяется право на налоговый вычет, влияет только вид, к которому он относится. Возможны следующие варианты налоговых скидок:

Срок давности по налогам

Таким образом, срок давности взыскания налогов (совершения всех вышеперечисленных процедур) составляет около 9 месяцев с момента обнаружения недостачи (по сроку оплаты и по подаче налоговой декларации). Если с момента обнаружения прошло 9 месяцев, то, следовательно, срок вышел.

В любом случае налог всегда будет начислен (т.е. нет такого срока, через который какие-либо операции не будут облагаться налогом). При этом существуют сроки для дальнейших действий налоговых органов после выявления наличия неуплаченных налогов:

- направить требование по уплате налога (не позднее, чем через 3 месяца после наступления крайней даты оплаты и не позднее, чем через 10 дней после налоговой проверки);

- установить срок для самостоятельной и добровольной уплаты недостающего налога;

- срок для обращения в суд и иском о наличии задолженности.

Какой срок исковой давности по уплате налогов

Если средств на счетах будет недостаточно для полного погашения задолженности, ИФНС в течение 1 года после истечения срока требования выносит постановление о взыскании долга за счет имущества и направляет его в подразделение судебных приставов. При пропуске этого срока инспекция имеет возможность в течение 2 лет взыскать налоговую задолженность через суд.

Процедура взимания недоимки с юридических лиц и ИП регламентирована статьями 46, 47 НК РФ. В первую очередь ИФНС направляет в банк инкассовые поручения о списании средств со счетов должника. Это возможно в течение 2 месяцев с момента истечения срока, предоставленного для исполнения предварительно направленного требования. Пропуск этого срока влечет последствия:

Срок давности по имущественному вычету

Получить имущественный можно двумя способами. Первый — работодатель не удерживает налог в течение текущего года при условии подтверждения права лица на имущественный органом (п. 3 ст. 220 НК РФ). Второй — налог был удержан, лицо самостоятельно по истечении календарного года обращается в налоговый орган по месту жительства с заявлением о предоставлении вычета (п.

Вопрос: в декабре 2007 купил квартиру, 21.12.2007 получил свидетельство, в октябре 2010 узнал о возможности получения имущественного вычета!27.10.2010 подал необходимые документы в налоговую инспекцию, для рассмотрения. При подаче документов мне было разъяснено что: «через два месяца придти снова и написать заявление о возврате причитающейся мне суммы налога». 28.12.2010 я снова пришел в налоговую и написал требуемое заявление.

Срок исковой давности по различным налогам, взимаемым с физических лиц в РФ

| Видео (кликните для воспроизведения). |

Отдельно хотелось бы выделить земельный налог и сроки давности по нему. Это достаточно запутанная категория, в которой возникает множество спорных моментов. Все дело в том, что здесь взаимоотношения регулируются как нормами налогового законодательства, так и земельного права. Законодатель, в частности, использует несколько иные цифры для определения срока давности при наличии задолженности, чем фискалы.

Давайте разъясним данный момент немного детальнее. В настоящее время налоговый орган, в соответствии с действующими положениями нормативно-правовых актов, имеет право обращаться за взысканием с должника сумм за период, не превышающий 3-х лет. Это весьма важный момент. Ни для кого, наверное, не секрет, что в нынешних российских реалиях разного рода вопросы, связанные с земельными участками, решаются довольно долго. Соответственно, возникают такие ситуации, как, например, несвоевременная регистрация собственности. В итоге физлицо, являющееся, по сути, собственником, не платит предусмотренных действующим законодательством обязательных платежей.

Источник: http://exjurist.ru/biznes/3-ndfl-srok-davnosti

3 Ндфл Срок Давности

Срок давности 3 НДФЛ

Также стоит отметить, что в случае неподачи декларации Вы также можете столкнуться с проблемами при взаимодействии с налоговыми органами. Из налоговой инспекции могут приходить о просроченной обязанности, а в случае обращения в налоговую инспекцию за получением каких-нибудь справок или оформлением вычета налоговики обязательно напомнят Вам о невыполненной обязанности, и, прежде чем предоставить необходимые документы/вычет, попросят подать декларацию и заплатить штраф.

Если Вы вовремя подали декларацию 3-НДФЛ, но не заплатили вовремя (до 15 Июля) налог, рассчитанный по этой декларации, то к Вам нельзя применить ни статья 119, ни статья 122 НК РФ. Единственное, что Вам грозит это пени в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день уплаты налога.

Не сдал 3-НДФЛ в 2014 году, чем это грозит в 2020 году

За нарушение срока уплаты налога установлен штраф в размере 20% от неуплаченной суммы налога. При этом привлечь Вас к ответственности налоговый орган вправе в течение трех лет с начала календарного года, следующего за тем, в котором декларацию нужно было подать и налог следовало уплатить (п. 1 ст. 113, п. п. 1, 3 ст. 122, ст. 216 НК РФ; Информация ФНС России «О разъяснении порядка исчисления срока давности при привлечении к налоговой ответственности»).

В случае нарушения сроков подачи декларации и уплаты налога налоговый орган должен направить Вам требование об уплате налога (недоимки), пеней и штрафа. При неисполнении требования налоговый орган в течение шести месяцев со дня истечения срока исполнения требования может обратиться в суд с заявлением о взыскании задолженности за счет вашего имущества, если ваша задолженность превышает 3 000 руб. Если же задолженность меньше этой суммы, то взыскать ее через суд инспекция может только по истечении трех лет после окончания срока исполнения требования. В таком случае налоговый орган должен подать заявление в суд в течение шести месяцев со дня истечения трехлетнего срока (п. п. 1 — 3 ст. 48 НК РФ).

Правила и срок подачи 3 ндфл

При этом необходимо знать, что согласно ст.220 НК РФ собственник пользуется правом на имущественный вычет с продажи жилья или земельного участка, а также иного имущества, приобретенного менее 3 лет назад. При реализации квартиры или земельного участка налогом не облагается сумма в размере 1 млн. руб. а при продаже иного имущества (автомобиль) — 250 тыс. руб. Вся остальная прибыль свыше этих сумм облагается налогом.

На налоговые вычеты имеют право только те лица, которые за отчетный период имели налогооблагаемый доход. Если гражданин получал пособие, с которого в бюджет не перечислялся подоходный налог (пособие по беременности и родам, по уходу за ребенком и т.д.), то он не может воспользоваться правом на вычет.

Не истёк ли срок давности по подаче декларации 3 НДФЛ за 2013 год

В апреле 2013 года я продал автомобиль, который находился в моей собственности менее 3-х лет и не подал декларацию 3НДФЛ. В октябре 2020 года в почтовом ящике обнаружил письмо от ИФНС с уведомлением о необходимости срочно предоставить налоговую декларацию 3НДФЛ за 2013 год и в течение 5 рабочих дней с момента получения данного письма на основании пп4 п.1 ст.31 НК РФ явиться на межведомственную комиссию по вопросам укрепления финансовой самостоятельности местного бюджета муниципального образования и комиссию по легализации налоговой базы в соответствии с письмом ФНС РФ от 17.07.2013 № АС-4-3/12722@

- коррупция

- финансы

- авторское право

- алименты

- армия

- выборы

- гражданство

- дети

- договоры

- документы

- доступ к информации

- жилье

- ЖКХ

- здоровье

- избирательные права

- имущество

- Конституционные права

- лишение прав

- налоги и кредит

- наследство

- недвижимость

- образование

- пенсии

- полиция

- права потребителей

- правосудие

- предпринимательство

- прокуратура

- свобода слова

- свобода совести

- семья

- собрания, митинги

- собственность

- субсидии и льготы

- транспорт

- трудовые отношения

- уголовное право

- частная жизнь

- штрафы

- экология

Срок возврата ндфл

Для возврата излишне уплаченной суммы НДФЛ, образовавшейся в связи с предоставлением налогового вычета, необходимо подать в налоговый орган соответствующее заявление (п. 6 ст. 78 НК РФ). Представить его можно вместе с налоговой декларацией или по завершении камеральной проверки декларации. В заявлении нужно указать, в частности, номер банковского счета для перечисления на него суммы переплаты.

- обучение должно проводиться только на дневной (очной) форме;

- учебное заведение обязано иметь государственную аккредитацию и лицензию на предоставление платных образовательных услуг;

- ребенку не должно быть более 24 лет;

- опекун имеет право оплатить за своего студента только до его совершеннолетия (18 лет);

- предельная годовая сумма возврата налога — 6 500 рублей (13 процентов от 50 000).

Сроки получения налогового вычета

- повторное заполнение декларации может потребоваться, если сданный документ содержит ошибки;

- чтобы вернуть налог, нужно содержать бумаги в идеальном порядке, иначе перед налогоплательщиком могут возникнуть достаточно существенные проблемы;

- заявление, в котором содержатся неточные или ошибочные данные, а также помарки, не подлежит приему и рассмотрению;

- потеря тех или иных бумаг также может привести к отрицательному ответу;

- указание точного срока перечисления средств на счет (в пределах календарного месяца) позволяет избежать проблем с возвратом.

Имущественный вычет не ограничен в применении. То есть, использовать льготу можно в любое время. Существует только исковая давность получения НДФЛ из бюджета – 3 года. Если жилье было куплено в 2011 году, а гражданин обратился за возвратом в 2020 году, то уплаченный НДФЛ можно будет получить только за 2014, 2013 и 2012 г. Возвращать налог за покупку можно не раньше, чем появилось подобное право.

За какой период единоразово можно получить вычет

При этом применительно к ситуации получения имущественного вычета в п. 7 ст. 78 НК речь идет о том, что заявить к возврату уплаченный ранее налог можно не более чем за 3 предшествующих года, а не о том, что применить вычет можно не позднее, чем через 3 года после приобретения жилой недвижимости и, соответственно, возникновения права на вычет.

- Налогооблагаемую базу корректируют за любой период, когда получены указанные доходы

- Налогооблагаемую базу корректируют не более чем за 3 периода, предшествующих календарному году, в котором плательщик обратился в ИФНС с заявлением на вычет, при этом следует учесть, что расходы должны быть понесены до истечения 1 периода, за который подается декларация (то есть вычет не может быть предоставлен за период, наступивший раньше сделки купли-продажи)

- Налоговую базу корректируют за любой период после возникновения права на вычет, что согласуется с определением Конституционного Суда РФ от 20.10.2005 N 387-О

Сроки возврата налога при покупке квартиры: срок давности вычета и когда вернут

Более того: когда жилье стоит менее 2 000 000 рублей, использовать вычет по максимуму по объективным причинам невозможно. В этом случае его сумму можно добрать при покупке следующего жилья. Так вот: срок давности имущественного вычета при покупке квартиры № 2 – тоже не установлен. Заявить его в очередной декларации можно когда угодно впоследствии.

Широкова в 2020 году сдала для получения вычета в свою налоговую инспекцию декларацию 3-НДФЛ вместе с приложенными документами по квартире, которую приобрела 6 лет назад. Бюджет сможет возместить ей только НДФЛ, перечисленный в казну ее налоговым агентом в 2014, 2020 и 2020 годах.

Сроки сдачи 3 НДФЛ

По последней ситуации стоит отметить, что до конца года можно подать декларацию на имущественный налоговый вычет не только за 2020 год, но и 2020, 2020 годы. Срок исковой давности в этой ситуации составляет три года. Однако если такой резидент в 2020 году имел доходы, которые подлежат налогообложению, а налоговым агентом с него не был удержан и перечислен в бюджет налог, то это уже другая ситуация.

Декларация по налогу на доходы физических лиц (форма 3 НДФЛ) в налоговую инспекцию подается предпринимателями, на которых не распространяются налоговые спецрежимы, адвокатами и нотариусами (ведущими частную практику). К этому списку нужно добавить граждан, получивших доход, налог с которого не был уплачен налоговым агентом (работодателем, нанимателем) и граждан на получение имущественных налоговых вычетов. Сроки сдачи 3 НДФЛ строго определены налоговым законодательством. В статье пойдет речь именно об этом. Кроме того выясним, что может ожидать налогового резидента, не вовремя подавшего указанную декларацию.

Налоговики настойчиво копаются в старых декларациях и забывают о сроках давности

Фискалы, в очередной леденящий душу раз, изображают бурную деятельность, на этот раз — путем рассылки уведомлений, в которых «настоятельно рекомендуют» внести уточнения декларации по налогу на прибыль за 2014 и 2020 годы, в связи с тем, что они «произвели анализ» наших показателей и сравнили декларации и бухгалтерскую отчетность.

Есть и тут тонкости. Например: срок уплаты транспортного налога за 2014 год — 1 апреля 2020 года, вы оплатили 25 марта 2020 года, соответственно, максимальный срок применения санкций за неполную или несвоевременную уплату сами себе продлили до 25 марта 2020 года, то есть — в таком случае срок отсчитывается с даты «несвоевременной уплаты».

Источник: http://truejurist.ru/zakon/3-ndfl-srok-davnosti

Срок давности 3 ндфл

Но поскольку она не выписывалась из России, это дало основание матери скрыть факт нахождения дочери за границей, были поданы заведомо ложные сведения об этом. Мать подавала декларацию по доверенности дочери.

Когда подается декларация 3-НДФЛ в этом случае? Срок до 30 апреля на него не распространяется. То есть подать декларацию только для того, чтобы получить вычет, можно в любое время в течение всего года. Ориентироваться на то, до какого числа сдается декларация 3-НДФЛ, в такой ситуации не нужно.

Заметим, что если вы заявляете в 3-НДФЛ как доходы, подлежащие декларированию, так и право на налоговые вычеты, то вы обязаны представить такую декларацию не позднее 30 апреля.

За какой период единоразово можно получить вычет?

Даже если Вы точно в срок не подали “нулевую декларацию”, в которой вычеты полностью покрыли доход и налог платить не нужно, то в таком случае: налоговые органы будут требовать предоставления налоговой декларации для того чтобы подтвердить факт того, что у Вас нет налога к уплате. Так же Вам грозит штраф 1000 рублей согласно статье 119 Налогового Кодекса Российской федерации.

Если Вы подали декларацию и оплатили налог и пени, раньше чем он прислал Вам уведомление — штраф за сокрытие доходов он выписать не имеет права.

Например, в 2018 году можно обратиться за получением имущественного вычета в счет покупки квартиры или дома за период 2015–2017 годов.

Положениями статьи 88 НК, регламентирующей порядок проведения камеральных проверок, не предусмотрено каких-либо ограничений относительно полноты проверки уточненок.

Итак, в дверь вваливаются три распальцованные фифы и зычным голосом возвещают: «Налоговая инспекция, осмотр помещения, предоставьте доступ!».

Например, при продаже имущества, находящегося в собственности менее 5 (а в определенных ситуациях — 3) лет, нужно отчитаться до 30 апреля года, следующего за годом продажи (п. 1 ст. 229 НК РФ).

Из разъяснений Минфина следует, что физические лица, получившие доход от продажи имущества и имущественных прав, обязаны исчислить и уплатить НДФЛ.

При неуплате налогов в установленный срок в добровольном порядке ФНС вправе обратиться в суд с иском для взыскания налогов в принудительном порядке. Такой иск может быть подан в суд в течение 6 месяцев после истечения срока исполнения требования об уплате налога (статья 48 НК).

Налоговики настойчиво копаются в старых декларациях и забывают о сроках давности

В 2017 году он продал его за 300 000 рублей. Т. к. сумма денег, полученная с продажи машины меньше затрат на покупку и у него сохранились документы на покупку, то он не должен платить налог.

ИП продал в 2009 г. квартиру, находившуюся в собственности менее трех лет (не использовалась в предпринимательских целях), стоимостью более 1 млн. руб. и приобрел в общую долевую собственность в этом же налоговом периоде квартиру стоимостью более 2 млн. руб. путем заключения договора долевого участия в строительстве жилья.

Если налогоплательщик не представит в налоговую инспекцию декларацию по НДФЛ с доходов, полученных от сделки купли-продажи своего имущества, он получит от налоговых органов уведомление о необходимости задекларировать доход от продажи недвижимости.

При приобретении квартиры в строящемся доме право на имущественный налоговый вычет, в соответствии с абз. 22 пп. 2 п. 1 ст. 220 НК, возникает у налогоплательщика после подписания акта о передаче квартиры.

Налоговый вычет за квартиру: срок давности

Таким образом, ограничений на проведение камеральной налоговой проверки уточненной налоговой декларации, в том числе представленной по истечении трехлетнего срока, нормы НК не содержат.

В этом вопросе Налоговый кодекс РФ дает четкие предписания касательно конечных сроков подачи декларационных данных в региональное ведомство фискальных служб, а также оплаты НДФЛ.

Вопрос такой : может ли налоговая взыскать этот налог и пени по нему, ведь три года уже прошло? Грозит ли дочери и матери уголовное преследование?

В некоторых случаях срок изменяется: если поступление доходов (согласно Ст. 228 НК РФ) прекращается до конца декабря, то есть года по календарю, физлицо обязуется предоставить налоговую декларацию через 5 дней после окончания поступления средств.

Вопрос такой : может ли налоговая взыскать этот налог и пени по нему, ведь три года уже прошло? Грозит ли дочери и матери уголовное преследование?

Гражданин знает, что необходимо подавать декларацию о доходах в налоговый орган. Платить налог на доходы было нужно, но он этого не сделал.

Важно отметить, что если Вы не подаёте декларацию то можете столкнуться с проблемами от налоговых органов. Могут приходить извещения или сотрудники налоговой инспекции и напоминать о просроченной обязанности.

Если общая сумма задолженности не превышаетрублей, то инспекция должна дождаться, когда задолженность превысит указанную пороговую величину. При этом учитываться будут все требования, по которым истек срок исполнения. Со дня, когда задолженность превыситрублей, начнет исчисляться шестимесячный срок для обращения в суд с заявлением о взыскании (пункт 2 статьи 48 НК РФ).

Таким образом, истекли три года — всего доброго. 2014 год, например, уже налоговикам неподвластен. Если только у вас не хватит энтузиазма сдать уточненки за этот период — тогда вы автоматически получаете приз в виде камералки, а то и чего повеселее.

На сдачу деклараций, если налог был уплачен вовремя, эта фишка уже не распространяется. Если декларация за 2014 сдана своевременно, то с 01.01.2018 что-то по ней предъявлять вам уже не могут. В случае игнорирования налоговиками этих норм, смело жалуйтесь в вышестоящие органы и, скорее всего, выиграете.

Если общая сумма налогового долга – менее 3 000 рублей, фискальные службы имеют еще 6 законных месяцев для того, чтобы подать иск и взыскать все средства.

Следовательно, при продаже в 2009 г. квартиры, находившейся в собственности менее трех лет, налогоплательщик вправе применить к доходам, полученным от продажи квартиры, один из вышеуказанных вариантов. Декларация по доходам, полученным от продажи квартиры в 2009 г., должна была быть подана в налоговый орган не позднее 30 апреля 2010 г. в соответствии с п. 1 ст. 229 НК РФ.

Есть ситуации, когда физлица сами платят НДФЛ, — и как раз в этих ситуациях и возникают задолженности, поскольку в случае с зарплатами за нарушение сроков отвечает работодатель, у которого есть бухгалтер или даже целый отдел бухгалтерии, и вероятность просрочки у работодателя низкая.

И какая исковая давность по 3 НДФЛ

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Итого ИНВ получают:

- граждане России, работающие и выплачивающие налоги;

- пенсионеры (см. информацию выше).

В соответствии с абзацем 2 пункта 1 статьи 81 НК при обнаружении налогоплательщиком недостоверных сведений, не приводящих к занижению суммы налога, подлежащей уплате, он вправе внести необходимые изменения и представить в налоговый орган уточненную налоговую декларацию.

Уступка требования по кредиту банком третьему лицу (коллекторскому агентству) возможна только в том случае, если кредитным договором предусмотрено право банка на уступку требования лицам, не имеющим лицензии на право осуществления банковской деятельности.

Любая просрочка по налоговым платежам, как известно, грозит дополнительным начислением пени и штрафных санкций.

Для получения вычета нужно подать документы в налоговую службу по месту постоянной прописки – Вашей текущей, а не связанной с приобретённой жилплощадью.

Как правило, ФНС отсчитывает срок на выставление требования не с указанной даты, а с любого момента обнаружения недоимки в своих внутренних документах и базах данных. К счатью, судебная практика (в большинстве случаев) не разделяет этого мнения.

Профильным нормативным актом для данного явления выступает Налоговый кодекс – статья 220. В данном документе представлена исчерпывающая информация, касающаяся порядка применения, отведённых сроков давности и прочих нюансов.

Имеет ли возврат НДФЛ исковую давность? Есть миф о том, что получить ИНВ можно не позже трёх лет с момента покупки жилья. На самом деле, такой вычет имеет бессрочный характер: т.е.

Вопрос очень неоднозначный, в связи с тем, что в налоговом законодательстве в отличие от гражданского в целом есть нюанс в том, что сроки исковой давности начинают применяться с момента выставления требования налоговой.

Сдавая уточненку, вы автоматом даете налоговикам право в ближайшие три месяца требовать с вас грузовик документов. По сути, начинается заново перетряхивание того белья, которое вы давно уже сдали в утиль и надеетесь о нем забыть.

Срок исковой давности по 3 ндфл с физических лиц в 2019

Если Вы подали декларацию 3-НДФЛ вовремя — до 15 Июля, но не заплатили рассчитанный по этой декларации налог вовремя, к Вам нельзя применить ст. 119 и 122 НК РФ. Вам грозит только уплата пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки уплаты налога.

Как исключение, суд может принять аргументы ответчика, если ранее судебные заседания проходили без его непосредственного участия.

| Видео (кликните для воспроизведения). |

Источник: http://orgdb.ru/arenda/4100-srok-davnosti-3-ndfl.html

Юрист в сфере гражданского права.

Стаж: 8 лет